Catherine Mathieu OFCE, Centre de recherche en économie de Sciences Po Henri Sterdyniak OFCE, Centre de recherche en économie de Sciences Po Université Paris Dauphine

La Revue de l’OFCE est ouverte aux chercheurs et à tous les spécialistes en économie et en sociologie. La revue s’assure de la rigueur des propos qui sont tenus mais les jugements et opinions exprimés par les auteurs, y compris quant ils appartiennent à l’OFCE, n’engagent qu’eux-mêmes et non les institutions auxquels ils appartiennent.

Catherine.mathieu@ofce.sciences-po.fr Henri.sterdyniak@ofce.sciences-po.fr

La crise financière de 2007-2009 a provoqué un fort

gonflement des dettes et des déficits publics dans les pays

développés. Les marchés financiers comme les institutions

internationales réclament une politique de sortie de crise passant

par une réduction rapide des déficits, une forte baisse du niveau

des dettes, ceci grâce à une forte réduction des dépenses

publiques (en particulier des dépenses sociales). L'article montre

que la situation des finances publiques était globalement

satisfaisante avant la crise ; que le creusement des déficits

s'explique par les nécessités de la régulation macroéconomique ;

qu'il n'annonce ni hausse des taux d'intérêt, ni hausse des taux

d'inflation. La stratégie de sortie de crise doit comporter le

maintien de bas taux d'intérêt et des déficits publics, tant qu'ils

seront nécessaires pour soutenir l'activité, la remise en cause de

la globalisation financière et des stratégies macroéconomiques

des pays néo-mercantilistes comme des pays libéraux. La crise de

la dette des pays de la zone euro provient de l'interaction entre le

caractère spéculatif des marchés financiers et les failles de

l'organisation de la zone, qui ne garantit plus le financement des

déficits publics des pays de la zone. Le renforcement du Pacte de

stabilité et de croissance serait dangereux s'il privait les pays

membres des armes qui ont été utiles durant la crise. La zone euro

doit lutter contre la spéculation sur les dettes publiques en

affirmant que celles-ci sont collectivement garanties par la BCE et

les États membres. La coordination des politiques économiques

doit viser la croissance et le retour au plein-emploi.

Mots clé : Stratégies de sortie de crise. Crise des dettes publiques. Déficits publics

a crise des années 2007-2009 est d’abord une crise bancaire et financière, provoquée par des innovations hasardeuses, dans un contexte de libéralisation et de globalisation financière non contrôlée. Les marchés financiers se sont révélés avides, aveugles et instables. La crise s’explique aussi par l’explosion de la masse des capitaux cherchant des placements liquides et rentables. Ces capitaux proviennent des pays néo-mercantilistes qui fondent leur croissance sur l’accumulation d’excédents extérieurs (Chine, Allemagne, pays scandinaves), des pays producteurs de matières premières, des fonds de pension des pays libéraux et des classes riches des pays développés et des pays émergents. Les politiques monétaires des pays anglo-saxons ont laissé gonfler l’endettement privé et les bulles financières et immobilières, ce qui permettait de soutenir la croissance sans distribuer de salaires ou de revenus sociaux. La crise provient ainsi des stratégies macroéconomiques insoutenables mises en œuvre d’un côté par les pays néo-mercantilistes, de l’autre par les pays anglo-saxons (Mathieu et Sterdyniak, 2009).

La crise ne provient pas de la hausse des dettes et des déficits publics. En 2007, le solde public de l’ensemble des pays de l’OCDE ne présentait qu’un déficit de 1,3 % du PIB ; celui de l’ensemble des pays de la zone euro un déficit de 0,6 %. La crise a cependant provoqué une dégradation sans précédent des finances publiques, en raison des politiques de soutien des banques, des politiques de soutien de l’activité, mais surtout de la baisse des recettes fiscales (et de la hausse des dépenses d’indemnisation du chômage) induite par la chute de l’activité.

Pour les marchés financiers et les institutions internationales, la question essentielle est devenue celle des déficits et des dettes publics. À partir de 2009, les marchés financiers ont prétendu avoir des doutes sur la soutenabilité des finances publiques, même celles des pays développés et ont réclamé de fortes réductions des déficits budgétaires même si ceux-ci demeuraient nécessaires pour soutenir l’activité. La situation est particulièrement préoccupante pour la zone euro dont l’organisation économique n’est pas satisfaisante. Les règles du Pacte de stabilité et de croissance (PSC) n’ont pas de fondement économique ; une politique monétaire unique appliquée à des pays dont la stratégie économique et les situations économiques différent accentue les disparités économiques. L’indépendance de la BCE, son refus de financer les dettes publiques des États membres, l’absence de solidarité financière entre les pays de la zone deviennent problématiques en période de crise financière. À partir de la fin 2008, les marchés financiers ont spéculé sur l’éclatement de la zone. La crise financière s’est prolongée en une crise des dettes publiques de la zone euro.

La section 1 de cet article montre que la situation des finances publiques des pays de la zone euro était globalement satisfaisante avant la crise mais que les disparités entre les pays du Nord et du Sud devenaient insoutenables. La section 2 montre que le creusement des déficits publics pendant la crise s’explique par les nécessités de la régulation macroéconomique ; il n’annonce ni hausse des taux d’intérêt, ni hausse

des taux d’inflation. La section 3 critique des stratégies de sortie de crise budgétaire proposées par les organisations internationales : une forte réduction des dépenses publiques (et sociales) pour réduire les dettes publiques, sans tenir compte des nécessités de l’équilibre macroéconomique, ni de la cohésion sociale. La stratégie de sortie de crise devrait comporter le maintien de bas taux d’intérêt et de déficits publics importants, tant que ceux-ci seront nécessaires pour soutenir l’activité comme la remise en cause de la globalisation financière et des stratégies macro-économiques des pays néo-mercantilistes et des pays libéraux. La section 4 analyse la crise de la dette des pays de la zone euro. Elle montre que celle-ci provient de l’interaction entre le caractère spéculatif des marchés financiers et les failles de l’organisation de la zone, qui ne garantit plus le financement des déficits publics des pays de la zone. La section 5 analyse les propositions de réforme du fonctionnement de la zone. Le renforcement du PSC serait dangereux s’il privait les pays membres des armes qui ont été utiles durant la crise. La zone euro doit lutter contre la spéculation sur les dettes publiques en affirmant que celles-ci sont collectivement garanties par la BCE et les États membres. La coordination des politiques économiques doit viser la croissance et le retour au plein emploi, non l’équilibre des finances publiques. La stabilité économique mondiale n’est pas menacée par le déséquilibre des finances publiques, mais par le gonflement des activités financières spéculatives.

1. Les politiques budgétaires dans la zone euro avant la crise

Le Pacte de stabilité et de croissance a provoqué des tensions persistantes entre la Commission et les États membres de 2002 à 2007. Au début de 2008, l’UE semblait avoir réussi à éradiquer les déficits excessifs. En juin, le Conseil ECOFIN pouvait annoncer que plus aucun pays de la zone euro n’était soumis à une procédure pour déficit excessif (PDE), alors que cinq y étaient soumis en 2006 (graphique 1).

Les pays étaient entrés dans la zone euro avec des soldes primaires structurels (SPS) globalement excédentaires (tableau 1). Ils avaient refusé de conduire des politiques budgétaires restrictives dans les années 1998-2000, lorsque la croissance était satisfaisante. La Commission avait déploré que les États membres ne profitent pas de l’amélioration de la situation économique pour réduire plus rapidement leurs déficits publics. Mais l’amélioration de la conjoncture et les baisses de charges d’intérêt avaient permis aux déficits de s’éloigner de la limite de 3 % du PIB du traité de Maastricht, de sorte que la Commission n’avait pas de moyen de pression. Les États membres n’avaient pas accepté l’estimation du taux de chômage d’équilibre de la Commission (9,3 % pour l’ensemble de la zone) ; ceux où le taux de chômage était élevé, la croissance soutenue, et qui ne connaissaient pas de pressions inflationnistes ont préféré maintenir leur croissance aussi longtemps que possible afin de réduire leur taux de chômage.

Les déficits publics sont apparus excessifs (au sens du critère de Maastricht de 3 % du PIB) en 2003-2004 lorsque la croissance était faible et qu’il aurait été contre-productif de mettre en œuvre des politiques budgétaires restrictives. Cette situation

a conduit à des tensions dans la zone euro en novembre 2003, lorsque la Commission a essayé d’obliger la France, l’Italie, l’Allemagne et le Portugal à infléchir leurs politiques budgétaires.

Graphique 1 : Les procédures pour déficit excessif

Source : Commission européenne.

Tableau 1 : Les finances publiques dans la zone euro

En %

PIB Solde public Charges

d’intérêt Composante conjoncturelle SPS* 1998 2,8 -2,3 4,2 -0,1 2,0 1999 2,9 -1,4 3,7 0,0 2,3 2000 4,0 -1,1 3,5 0,6 1,8 2001 1,9 -1,9 3,3 0,4 1,0 2002 0,9 -2,6 3,1 0,0 0,5 2003 0,8 -3,1 3,0 -0,2 0,1 2004 1,9 -3,0 2,8 -0,6 0,4 2005 1,8 -2,6 2,7 -0,5 0,6 2006 3,1 -1,3 2,6 0,0 1,3 2007 2,8 -0,6 2,6 0,5 1,5 2008 0,3 -2,0 2,6 0,0 0,6 2009 -4,1 -6,1 2,5 -1,9 -1,7 2010 1,7 -6,3 2,5 -2,4 -1,4

* Solde public primaire structurel.

Source : OCDE, Perspectives économiques, n° 88 (novembre 2010).

09/2002 07/2003 05/2004 03/2005 01/2006 11/2006 09/2007 07/2008 05/2009 03/2010 P ortugal F rance A llem agne P ays-B as G rèce Italie E spagne Irlande B elgique A utriche F inlande

24- sept 11- mai 22- juin 03- juin 07-oct 02- avr 30- janv 18- févr 19- nov 16 - mai 07-oct

28- avr 07- juin 07-oct 19- mai 05- juin 18- févr

07- juin 03- juin 07-oct 18- févr 18- févr

07-oct 07-oct

De 2004 à 2007, la situation des finances publiques s’est améliorée à l’échelle de la zone euro (de 2,4 points de PIB), en partie grâce à la composante conjoncturelle du solde (0,6 point de PIB), aux efforts budgétaires (1,6 point de PIB), principalement au Portugal (2,8 points de PIB), en Allemagne (2 points de PIB) et en Italie (1,7 point de PIB), mais ceux-ci ont induit une croissance relativement faible dans ces trois pays.

Durant cette période, l’inflation a été faible dans la zone euro. La part des salaires dans la valeur ajoutée a baissé de 2,6 points de 1999 à 2007. Le solde courant de la zone euro était excédentaire. Au niveau de la zone, les taux d’intérêt réels ont été égaux au taux de croissance du PIB nominal, donc relativement bas. Aucun indicateur ne permet de penser que les politiques budgétaires aient été trop expansionnistes. Les déficits publics étaient nécessaires donc pour soutenir l’activité : il s’agissait de déficits de régulation.

De 1997 à 2007, l’amélioration du solde structurel de la zone euro (tableau 2) a résulté de la baisse des charges d’intérêt et de celles des dépenses publiques primaires (particulièrement en Finlande, Autriche et Allemagne). Elle a été limitée par la baisse des recettes, particulièrement en Autriche, Allemagne, Finlande et France. La plupart des pays ont mis en œuvre des stratégies de baisses d’impôt dans une situation de concurrence fiscale, l’UE n’ayant pas adopté de politique d’harmonisation fiscale. En même temps, ce désarmement fiscal a été choisi par les classes dominantes afin de tirer prétexte du déficit ainsi créé pour déclarer inéluctable la baisse des dépenses publiques.

Tableau 2 : Évolution des finances publiques, 1997/2007 (corrigées de la conjoncture)

En % du PIB

Total des recettes Charges d’intérêt Dépenses primaires Solde public

Zone euro -1,5 -1,6 -1,4 +1,5 Allemagne -2,5 -0,5 -3,7 +1,7 France -1,6 -0,6 -0,8 -0,2 Italie -1,0 -3,9 +2,2 +0,7 Espagne +2,2 -3,1 +0,3 +5,1 Pays-Bas 0,0 -2,6 +0,8 +1,7 Belgique -0,5 -3,4 +2,3 +1,7 Grèce -0,8 -4,1 +1,5 +1,9 Autriche -4,6 -1,2 -5,0 +1,5 Portugal +3,8 -1,0 +3,5 +1,2 Finlande -2,4 -2,4 -6,4 +6,4

1.1. Des déficits structurels avant la crise ?

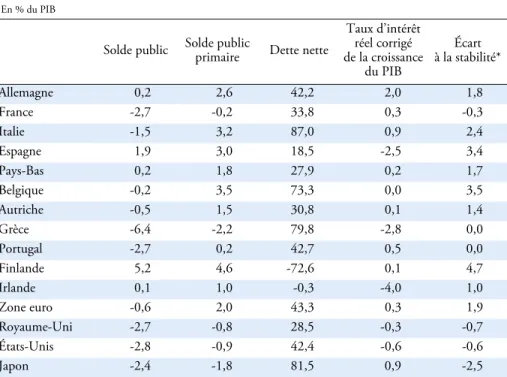

En 2007, la plupart des pays membres avaient un solde public primaire excédentaire, soit un excédent de 2 % du PIB dans la zone euro (tableau 3). La France était le seul pays de la zone à voir un solde primaire légèrement inférieur au niveau requis pour stabiliser le ratio dette publique/PIB. En fait, certains pays, comme l’Espagne, la Grèce, et l’Irlande, bénéficiaient de taux d’intérêt très bas au regard de leur forte croissance. Leurs dettes publiques étaient stabilisées, mais cet équilibre était fragile, puisqu’il dépendait de l’écart entre les taux d’intérêt et la croissance. La crise a conduit à une dégradation rapide et profonde des soldes publics, mais cette dégradation résulte de la chute de la production et de l’utilisation de la politique budgétaire pour soutenir la croissance. Les déficits publics actuels ne reflètent pas des déséquilibres structurels datant d’avant la crise.

1.2. Les disparités dans la zone euro

Une politique monétaire unique pour les pays dont les taux de croissance et d’inflation diffèrent structurellement provoque inévitablement des déséquilibres. Avant même la crise, la zone euro connaissait une augmentation des disparités entre deux groupes de pays conduisant des stratégies macroéconomiques

Tableau 3 : Stabilité des dettes publiques in 2007

En % du PIB

Solde public Solde public primaire Dette nette

Taux d’intérêt réel corrigé de la croissance du PIB Écart à la stabilité* Allemagne 0,2 2,6 42,2 2,0 1,8 France -2,7 -0,2 33,8 0,3 -0,3 Italie -1,5 3,2 87,0 0,9 2,4 Espagne 1,9 3,0 18,5 -2,5 3,4 Pays-Bas 0,2 1,8 27,9 0,2 1,7 Belgique -0,2 3,5 73,3 0,0 3,5 Autriche -0,5 1,5 30,8 0,1 1,4 Grèce -6,4 -2,2 79,8 -2,8 0,0 Portugal -2,7 0,2 42,7 0,5 0,0 Finlande 5,2 4,6 -72,6 0,1 4,7 Irlande 0,1 1,0 -0,3 -4,0 1,0 Zone euro -0,6 2,0 43,3 0,3 1,9 Royaume-Uni -2,7 -0,8 28,5 -0,3 -0,7 États-Unis -2,8 -0,9 42,4 -0,6 -0,6 Japon -2,4 -1,8 81,5 0,9 -2,5

* L’écart à la soutenabilité est mesuré par la différence entre le solde public primaire et le solde requis pour stabiliser la dette (le produit de la dette nette par le taux d’intérêt long corrigé de la croissance tendancielle). Sources : OCDE, Perspectives économiques, n° 88 (novembre 2010) ; calculs des auteurs.

insoutenables : les stratégies néo-mercantilistes des pays du Nord (Allemagne, Autriche, Pays-Bas, Finlande) leur permettaient d’engranger des gains de compétitivité et d’accumuler de forts excédents courants, alors que les pays du Sud accumulaient d’importants déficits extérieurs du fait de stratégies de forte croissance, tirées par des taux d’intérêt réels négatifs (Deroose et al., 2004 ; Mathieu et Sterdyniak, 2007). Le cadre de politique économique mis en place par le traité de Maastricht a été incapable d’empêcher le creusement de déséquilibres qui sont devenus insoutenables avec la crise.

En 2007, plusieurs pays de la zone euro avaient de larges excédents courants (tableau 4) : Pays-Bas (8,1 % du PIB), Allemagne (7,9 %), Finlande (4,9 %), Belgique (3,5 %) et Autriche (3,3 %), tandis que d’autres avaient de forts déficits : Portugal (-8,5 % du PIB), Espagne (-9,6 %) et Grèce (-12,5 %). Les 230 milliards d’euros d’excédent des pays du Nord créent et financent les 180 milliards de déficit des pays méditerranéens.

La relation Allemagne-Pays-Bas-Autriche versus Portugal-Espagne-Grèce est la même au sein de la zone euro, que la relation États-Unis versus Chine, avec la même insoutenabilité. Elle soulève la même question : comment convaincre les pays « vertueux » de dépenser davantage et d’augmenter leurs taux de change réels pour que les pays « pécheurs » puissent réduire leurs déficits extérieurs sans déprimer leur production ? La crise financière a rendu la poursuite de l’accumu-lation de dettes impossible.

Tableau 4 : Soldes courants en 2007

En milliards d’euros En % du PIB

Luxembourg 3,8 10,1 Pays-Bas 48,6 8,1 Allemagne 192,1 7,9 Finlande 7,3 4,9 Belgique 12,8 3,5 Autriche 9,1 3,3 Danemark 1,6 0,7 Italie -27,7 -1,7 France -43,0 -2,2 Slovénie -1,6 -4,6 Slovaquie -2,8 -4,7 Irlande -10,1 -5,3 Portugal -16,0 -8,5 Espagne -105,1 -9,6 Grèce -33,4 -12,5 Total 39,4 0,4 Source : FMI.

1.3. Un cadre de politique économique inapproprié

Le cadre économique de la zone euro comprend trois éléments. Le Pacte de stabilité et de croissance (PSC) est le seul élément pour lequel la Commission a un pouvoir disciplinaire effectif, mais il est mal conçu (Mathieu et Sterdyniak, 2003 et 2006) :

1. Ses règles numériques (3 % du PIB pour les déficits, 60 % du PIB pour les dettes publiques, l’équilibre des finances publiques à moyen terme) n’ont pas de fondement économique.

2. Elles ne permettent pas à la Commission d’exercer une influence sur les politiques des États membres dans les périodes économiques favorables, lorsque des efforts budgétaires pourraient être faits.

3. Elles ne permettent pas de mettre en œuvre des mesures à l’encontre des pays qui mènent des politiques trop restrictives.

4. Elles ne tiennent pas compte des soldes courants, de la compétitivité, des dettes privées, des bulles financières et réelles.

Le processus de coordination des politiques économiques (suivant les articles 121 et 136 du Traité sur le Fonctionnement de l’Union européenne, TFUE) est purement formel. Il n’y a pas de concertation sur les stratégies macroéconomiques à mener à court et à moyen termes, adaptées à la situation économique et aux particularités de chaque pays.

Les programmes de réformes structurelles consistaient principalement à libéraliser les marchés des biens, du travail et financiers. La Commission a fait pression sur les pays membres pour qu’ils introduisent ces réformes, ce qui permettait aux gouvernements nationaux d’invoquer cette pression pour imposer des réformes impopulaires. L’agenda de Lisbonne qui a été adopté par les technocraties européennes sans débat public ouvert, n’a réussi ni à influencer effectivement les débats et les politiques économiques nationaux, ni à impulser une stratégie économique commune. De plus, la crise a remis en cause la pertinence de ces programmes. Les politiques de la concurrence sont-elles plus importantes que les politiques industrielles et de l’innovation ? L’Europe doit-elle garder l’objectif d’une entière libéralisation des marchés financiers ?

Avant la crise, la situation de la zone euro apparaissait déjà préoccupante. Les divergences se creusaient entre les pays sans qu’aucune autorité ne soit en mesure d’impulser une stratégie de croissance et de convergence. Mais le problème ne concernait pas spécifiquement les politiques budgétaires.

2. Les politiques budgétaires pendant la crise

Les déséquilibres budgétaires de 2010 résultent de la crise économique de 2007-2009 qui a fait baisser le PIB de 8,5 points par rapport au niveau qu’il aurait eu en l’absence de crise. Les finances publiques se sont moins détériorées dans la zone euro que dans les pays anglo-saxons (tableau 5) : le déficit public de la zone euro devrait

être de 6,3 % du PIB contre 11,3 % aux États-Unis et 10,5 % au Royaume-Uni. Il s’est toutefois considérablement dégradé dans les pays les plus frappés par la crise, atteignant 11,1 % du PIB en Espagne, 13,2 % en Irlande et 15,4 % en Grèce. Les dettes publiques (au sens de Maastricht) atteignent dans la plupart des pays des niveaux sans précédent, 85 % en moyenne pour la zone euro contre 92 % pour les États-Unis, 78 % pour le Royaume-Uni, 218 % pour le Japon, frôlant les 100 % du PIB pour l’Irlande (97 %) et la Belgique (99 %), les dépassant pour l’Italie (119 %) et la Grèce (140 %). En termes de dette nette, la hausse de 1997 à 2007 est de 17 points de PIB pour l’ensemble de la zone (mais 31 points pour la Grèce et 61,5 points pour l’Irlande) contre 23,5 points pour le Royaume-Uni, 25,5 points pour les États-Unis, 33,5 points pour le Japon.

En 2010, il est difficile de faire la part entre le déficit structurel, le déficit conjoncturel et le déficit induit par les mesures temporaires de relance. La chute de la production a été si importante que l’évaluation de la croissance potentielle est difficile. L’impact ex ante sur les finances publiques est lui aussi délicat à estimer du fait de la forte chute de la production (qui a des effets non linéaires sur certains impôts) et de la chute des prix des actifs.

Tableau 5 : La dégradation des finances publiques durant la crise

En % du PIB

Solde public de MaastrichtDette au sens Dette nette

2007 2009 ou 2010* 2007 2010 2007 2010 États-Unis -2,8 -11,3 62,5 92 42,5 68 Japon -2,4 -6,5 188 218 81,5 114 Royaume-Uni -2,7 -11,4* 44,5 78 28,5 51 Zone euro -0,6 -6,3 66,5 85 42 59 Allemagne 0,3 -3,7 65 76 42 50,5 France -2,7 -7,7 64 83 34 57 Italie -1,5 -5,3* 103,5 119 87 103 Espagne 1,9 -11,1 36 64,5 18,5 43,5 Pays-Bas 0,2 -5,8 62 70,5 28 35 Belgique -0,3 -6,0* 84 98,5 73 82,5 Autriche -0,4 -4,3 59 70,5 31 42 Grèce -6,4 -15,4* 105 140 81 112 Portugal -2,8 -9,3 63 83 43 63 Finlande 5,2 -3,1 35 49 -72,5 -56,5 Irlande 0,0 -12,4 25 97,5 0 61,5 OCDE -1,3 -7,9* 38 58

* 2009 quand le déficit de 2009 est supérieur à celui de 2010. Source : Perspectives économiques de l'OCDE, no 88 (novembre 2010).

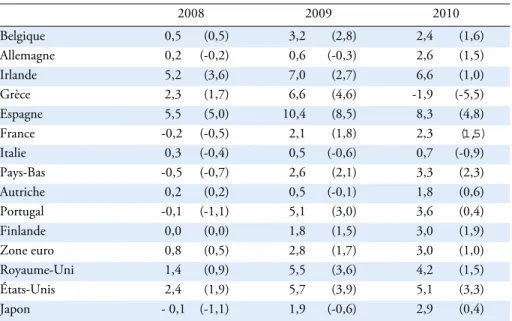

Le déficit public de la zone euro s’est creusé de 4,3 points de PIB de 2007 à 2010 (contre 7,8 points au Royaume-Uni et 8,5 points aux États-Unis). En faisant l’hypothèse que la crise n’a pas modifié la croissance potentielle et que le solde conjoncturel est égal à la moitié de l’écart de production, l’impulsion budgétaire cumulée entre 2007 et 2009 serait de 3,9 % du PIB aux États-Unis, de 3,6 % au Royaume-Uni et de 1,7 % dans la zone euro (tableau 6). L’impulsion budgétaire a été beaucoup plus faible pour la zone euro que pour les autres grandes économies industrielles 1.

2.1. Une question technique… qui devient politique

La mesure du déficit structurel, l’évaluation de l’effort à réaliser, le moment où la politique budgétaire devra se consacrer à la réduction des déficits dépendent étroitement de l’évaluation de la production potentielle (la production maximale atteignable sans tensions inflationnistes). Or, la Direction Générale des Affaires Économiques et Financières de la Commission (DG ECFIN) comme l’OCDE ont fortement abaissé leurs estimations de production et de croissance potentielle depuis la crise (tableau 7).

Tableau 6 : Impulsions budgétaires (cumulées depuis 2007)

En % du PIB 2008 2009 2010 Belgique 0,5 (0,5) 3,2 (2,8) 2,4 (1,6) Allemagne 0,2 (-0,2) 0,6 (-0,3) 2,6 (1,5) Irlande 5,2 (3,6) 7,0 (2,7) 6,6 (1,0) Grèce 2,3 (1,7) 6,6 (4,6) -1,9 (-5,5) Espagne 5,5 (5,0) 10,4 (8,5) 8,3 (4,8) France -0,2 (-0,5) 2,1 (1,8) 2,3 (1,5) Italie 0,3 (-0,4) 0,5 (-0,6) 0,7 (-0,9) Pays-Bas -0,5 (-0,7) 2,6 (2,1) 3,3 (2,3) Autriche 0,2 (0,2) 0,5 (-0,1) 1,8 (0,6) Portugal -0,1 (-1,1) 5,1 (3,0) 3,6 (0,4) Finlande 0,0 (0,0) 1,8 (1,5) 3,0 (1,9) Zone euro 0,8 (0,5) 2,8 (1,7) 3,0 (1,0) Royaume-Uni 1,4 (0,9) 5,5 (3,6) 4,2 (1,5) États-Unis 2,4 (1,9) 5,7 (3,9) 5,1 (3,3) Japon - 0,1 (-1,1) 1,9 (-0,6) 2,9 (0,4)

Sources : Commission européenne, estimations des auteurs pour l’écart de production, en gras.

1. Nos estimations sont nettement plus basses que celles de la Commission européenne, qui retiennent une baisse importante de la croissance potentielle à la suite de la crise financière.

Ces révisions portent même sur la croissance potentielle de la période 2000-2007, d’avant la crise. En ce qui concerne la zone euro, la DG ECFIN abaisse de 0,4 % par an son estimation de la croissance potentielle ; l’OCDE l’abaisse de 0,3 % par an. Au total, l'OCDE a abaissé de 4 % son estimation de la production potentielle de la zone euro pour 2010, la DG ECFIN de 6 %. Le taux annuel de croissance potentielle de la zone ne serait plusque de 0,7 % en 2009-2010, selon la DG ECFIN.

En 2007, la France avait un taux de chômage de 8,4 %, sans pressions inflationnistes ; la hausse des salaires réels était de 0,4 % nettement inférieure à la hausse tendancielle de la productivité du travail. La Commission européenne estimait que la France avait un écart de production de - 0,3 %. Peut-elle décider deux ans plus tard que la France était au-dessus de sa capacité de production de 1,9 % en 2007 et donc que son taux de chômage d’équilibre était de l’ordre de 10,3 % ?

En octobre 2010, le taux de chômage de la zone euro a atteint 10,1 % (soit environ 2,5 points de plus que le taux de chômage atteint en 2007) ; les pertes de productivité du travail par rapport à la productivité tendancielle sont de 3 % ; le taux de travailleurs découragés de 2 %. Faut-il considérer que ces 7,5 % sont définitivement perdus ?

Tableau 7 : Estimations des écarts de production et de la croissance potentielle Écart de

production, en % Taux de croissance potentiel

En 2007 2000-2007 2008 2009 2011 Selon… 2007 2009 2007 2009 2007 2009 2007 2009 2009 … OCDE États-Unis 0,4 1,0 2,6 2,4 2,5 2,3 2,5 1,5 1,7 Japon 0,2 3,5 1,4 0,9 1,0 0,5 0,6 0,5 0,9 Allemagne 0,0 2,6 1,5 1,0 1,7 1,2 1,6 1,0 0,8 France -0,3 1,8 2,0 1,9 1,9 1,7 2,0 1,7 1,0 Zone euro -0,3 1,9 2,1 1,8 1,9 1,7 2,0 1,2 1,0 RU 0,4 1,8 2,6 2,4 2,7 2,4 2,7 1,5 0,9 … DG ECFIN Allemagne 0,3 2,7 1,2 1,0 1,8 1,0 1,9 0,7 1,2 France -0,3 1,9 2,1 1,8 2,0 1,5 2,1 1,2 1,4 Zone euro -0,2 2,5 2,1 1,7 2,1 1,2 2,2 0,8 1,0 RU -0,1 2,6 2,8 2,4 2,5 1,5 2,7 0,8 1,1

Sources : OCDE, Perspectives Economiques (comparaison 2007/2 ; 2009/2) ; DG Affaires Économiques et Financières, European Economic Forecasts (comparaison automne 2007 et 2009) ; calculs des auteurs.

Quel sera l'objectif de croissance du PIB de la zone euro dans les années à venir : 2,2 % ou 1,0 % par an ? Le risque est que le choix d’un objectif bas ne soit auto-réalisateur et que dès que la croissance dépasse 1 % par an, des politiques budgétaires restrictives soient mises en œuvre. Ainsi, selon la déclaration de la Commission de novembre 2009, il faudrait pratiquer une politique d’« assainissement budgétaire » dès 2011 car les prévisions de croissance (1,5 %) sont nettement supérieures à la croissance potentielle (1 %).

Ces incertitudes remettent en cause, si besoin en était encore, la notion de croissance potentielle et son utilisation pour la politique économique. Soit la croissance potentielle est indépendante de la croissance effectivement réalisée et on ne comprend pas pourquoi l’OCDE et la Commission l’ont abaissée à ce point après la crise. Soit elle en dépend : une récession entraîne une chute de l’investissement, donc une baisse des capacités de production ; une baisse de la population active potentielle (puisque certains travailleurs renoncent à chercher un emploi, en particulier parmi les seniors, les jeunes, les mères) ; un certain ralentissement de la productivité du travail. Mais faut-il en conclure que la production potentielle a diminué de façon permanente et qu’il faut donc éviter à l’avenir toute forte hausse de la demande ou, au contraire, qu’il faut une croissance vigoureuse pour relancer les capacités de production, ramener sur le marché du travail les travailleurs découragés et éviter que leurs capacités de travail ne se détériorent ?

Ni la zone euro, ni la France ne peuvent se résigner à un taux de chômage de l’ordre de 10 %. La politique économique doit se donner comme objectif de combler l’écart actuel de production puis de retrouver une croissance de l’ordre de 2 %. Les estimations de l’OCDE et de la DG ECFIN, volatiles et peu fiables, ne doivent pas être utilisées pour définir des objectifs de croissance ou de déficits publics.

2.2. Des déficits bien acceptés…

Les fortes hausses des déficits et dettes publics des grands pays n’ont pas conduit à des hausses de taux d’intérêt, parce qu’elles ne faisaient que compenser la chute de l’endettement privé et la hausse de l’épargne privée. En Allemagne, par exemple, le taux à 10 ans sur la dette publique a baissé de 4,6 % en juillet 2008, à 3 % à la mi-2009, 3,2 % en janvier 2010 ; il a baissé à 2,25 % en septembre avant de remonter à 2,95 % en décembre (graphique 2).

En avril 2010, les taux publics à 10 ans restaient proches du taux de croissance nominal anticipé selon Consensus Forecasts pour tous les grands pays industrialisés (tableau 8). On ne peut donc pas dire que le niveau des dettes publiques a provoqué ou annoncé un niveau trop élevé des taux d’intérêt.

Les marchés ne croient pas à un risque d’inflation : la comparaison de la rentabilité des titres non-indexés à celle des titres indexés sur l’inflation montre que l’inflation anticipée actuellement est de l’ordre de 1,8 % en moyenne pour les 10 prochaines années, aux États-Unis comme dans la zone euro (graphique 3).

Trois scénarios sont possibles pour les prochaines années. Dans le scénario gris, la demande privée ne repart pas, la croissance reste médiocre, les taux d’inflation restent bas, les taux d’intérêt n’ont aucune raison d’augmenter. Dans le scénario rose, la demande privée repart avec vigueur, la reprise permet une forte hausse des recettes fiscales et une baisse de certaines dépenses, les autorités budgétaires en

Graphique 2 : Taux d’intérêt publics à 10 ans En points

Source : Marchés financiers.

Graphique 3 : Anticipations d’inflation En %

Sources : AFT, Réserve fédérale.

2 3 4 5 6 7 99 00 01 02 03 04 05 06 07 08 09 10 États-Unis France Allemagne 0 0,5 1 1,5 2 2,5 3 2003 2004 2005 2006 2007 2008 2009 2010 États-Unis France Zone euro

profitent pour réduire le déficit public, la croissance est satisfaisante mais elle n’est pas excessive, il n’y a pas de tensions inflationnistes donc pas de raison pour une forte hausse des taux d’intérêt. Dans le scénario rouge, la demande privée repart, mais les autorités budgétaires maintiennent un déficit excessif qui entraîne une poussée de l’inflation et donc une hausse des taux d’intérêt. Ce scénario n’est actuellement pas envisagé par les marchés. Ceux-ci soit ne voient pas la demande repartir, soit font confiance aux gouvernements pour réduire les déficits publics quand la consommation et l’investissement repartiront. Ils savent que les déficits actuels sont des déficits de régulation, et non des déficits excessifs témoignant d’une perte de contrôle des finances publiques.

2.3. Quels déficits structurels ?

Pendant la crise de 2007-2009, les finances publiques ont souffert de la baisse automatique des recettes fiscales et de l’augmentation automatique de certaines dépenses comme les prestations chômage (c’est le déficit conjoncturel), des mesures mises en œuvre pour soutenir l’activité (c’est le déficit discrétionnaire) et de mesures spécifiques d’aides au secteur financier.

Il reste certes un certain déficit structurel, ne dépendant pas de la crise, mais le partage entre déficits conjoncturel, discrétionnaire et structurel est particulièrement difficile en 2010 en raison de l’ampleur de la récession (dont l’impact a été particulièrement fort sur certains impôts) et de ses caractéristiques (les chutes des prix immobiliers et des cours boursiers ayant aussi contribué à la baisse des rentrées fiscales). En 2009-2010, la hausse des déficits est en partie due aux plans de relance temporaires et à la sur-réaction des recettes fiscales, qui ne doivent pas être prises en compte dans le déficit structurel.

Tableau 8 : Taux d’intérêt, croissance et inflation anticipées selon Consensus Forecasts, en juin 2010

Taux d’intérêt public à 10 ans

PIB Inflation

Taux d’intérêt réels corrigés de la croissance du PIB États-Unis 3,8 2,8 2,2 -1,2 Japon 1,3 1,4 0,8 -0,9 Royaume-Uni 4,0 2,3 2,4 -0,7 Allemagne 3,05 1,4 1,6 0,05 France 3,4 1,9 1,85 -0,35 Italie 3,9 1,2 1,7 1,0 Pays-Bas 3,3 2,3 2,4 -1,4

En 2011, le déficit public de la zone euro serait de 6,3 % du PIB, dont 4,5 points de déficit structurel (qui incluent 0,3 point de sur-réaction des recettes fiscales), 2,6 points de charges d’intérêt, 0,8 point de relance temporaire et 1,8 point d’excédent primaire structurel. L’excédent primaire structurel n’a pratiquement pas baissé depuis 2007 (tableau 9).

Supposons que l’objectif soit de stabiliser la dette publique à 80 % du PIB. En moyenne de 1997 à 2007, le taux d’intérêt réel à long terme a été supérieur au taux de croissance de 0,4 point. Il suffit donc d’avoir un solde primaire structurel excédentaire de 0,4 point du PIB pour stabiliser la dette publique. Aucun effort important n’est nécessaire. La réduction du solde conjoncturel doit se faire grâce à la croissance du PIB, qui doit rester supérieure à 2 % pendant plusieurs années afin de réduire l’écart de production actuel de 8 % du PIB. Les pays de la zone euro ont un problème de croissance insuffisante et non un problème de finances publiques. Il n’est pas nécessaire d’entreprendre des politiques budgétaires restrictives ; la priorité doit être, au contraire, de regagner les 8 points de PIB perdus pendant la crise. Se résigner à leur perte signifierait que la zone euro accepte de conserver un taux élevé de chômage, renonce à augmenter les taux d’activité des femmes et des seniors.

Au contraire, selon la Commission, l’objectif doit être de faire passer le solde public à l’équilibre. L’écart de production en 2010 ne serait que de 2,9 %. L’effort à fournir est de l’ordre de 5 points de PIB. Mais comment justifier un tel ralentissement de la croissance potentielle ? Comment justifier un objectif d’équilibre du solde public ?

Tableau 9 : Les finances publiques de la zone euro

En % du PIB sauf * taux de croissance

2007 2008 2009 2010 2011

PIB* 2,9 0,4 -4,1 1,7 1,5

Solde public -0,6 -2,0 -6,3 -6,3 -4,6

Charges d’intérêt nettes 2,6 2,6 2,5 2,5 2,6

Évaluation de la DG ECFIN PIB potentiel* 1,7 1,7 1,4 0,9 0,9 Écart de production 2,2 1,2 -3,8 -2,9 -2,4 Solde structurel -1,7 -2,6 -4,4 -4,9 -3,4 Notre évaluation PIB potentiel* 2,2 2,2 2,2 2,1 2,0 Écart de production 0,0 -1,8 -8,1 -8,5 -9,0 Solde conjoncturel -0,9 -4,0 -4,2 -4,5 Plans de relance -0,2 -1,3 -0,8

Sur-réaction des recettes fiscales -0,6 -0,3

Solde primaire structurel 2,0 1,7 2,1 1,5 2,5

Impulsion budgétaire cumulée 0,0 0,5 1,2 1,3 -0,5

Les incertitudes autour des estimations des écarts de production rendent difficile d’évaluer les soldes primaires structurels (SPS, tableau 10). Si l’on retient l’estimation de la Commission le SPS est négatif de 2,1 % du PIB pour la zone euro et le déficit dépasse 3 % du PIB pour la France, le Portugal, l’Espagne, l’Irlande, le Royaume-Uni, le Japon, les États-Unis. Si l’on fait l’hypothèse qu’il est possible pour les économies de retrouver leur niveau de production d’avant la crise, alors le solde reste nettement déficitaire pour la France, l’Espagne, le Royaume-Uni et les États-Unis, mais pas pour la zone euro prise globalement.

Les efforts budgétaires à mettre en œuvre pour atteindre une situation satisfaisante de finances publiques dépendent de l’estimation de l’écart de production, de l’écart entre le taux d’intérêt réel et le taux de croissance du PIB, de l’objectif de dette. Nous comparons deux méthodes (tableau 10). Dans le scénario noir, les taux d’intérêt restent au niveau actuel (plafonné à 5,8 % pour la Grèce et l’Irlande), l’écart de production est celui qu’évalue la Commission, l’objectif est de stabiliser la dette (si elle est inférieur à 60 % du PIB), de se diriger vers cette valeur si

Tableau 10 : Stabilité des finances publiques en 2010

En points de PIB

Estimation de la DG ECFIN Notre estimation

Solde primaire structurel Solde stabilisant Écart Solde primaire structurel Solde stabilisant Écart Allemagne -0,4 0,5 0,9 1,4 0,4 -1,0 France -3,5 1,2 4,7 -1,5 0,2 1,7 Italie 1,0 8,6 9,6 4,7 1,5 -3,2 Espagne -5,4 1,4 6,8 -1,6 0,6 2,2 Pays-Bas -1,9 0,1 2,0 1,7 0,0 -1,7 Grèce -1,4 8,8 10,2 2,8 0,5 -2,3 Belgique -0,2 2,5 2,7 2,0 0,5 -1,5 Autriche -0,6 0,8 1,4 1,9 0,1 -1,8 Portugal -3,8 3,4 7,2 -0,9 0,0 0,9 Finlande 0,6 -0,2 0,6 4,7 - 0,2 -4,9 Irlande -7,3 6,8 14,1 0,7 0,5 -0,2 Zone euro -2,1 1,8 3,9 0,7 0,5 -0,2 Royaume-Uni -5,7 0,9 6,6 -2,7 0,4 3,1 États-Unis -6,1 1,1 7,2 -3,9 1,1 5,0 Japon -4,0 8,7 12,7 -0,8 1,0 1,8

le niveau actuel lui est supérieur. Dans ce cas, tous les pays doivent faire des efforts, qui atteignent 4 points de PIB pour la zone euro, 6,5 pour le Royaume-Uni, 7 pour les États-Unis le Portugal et l’Espagne, 10 points pour la Grèce, 14 pour l’Irlande. Dans le scénario rose, les taux d’intérêt se ré-égalisent dans la zone euro, à 0,5 point au-dessus du taux de croissance, les pays reviennent à leur croissance tendancielle d’avant la crise, les pays stabilisent leur dette si elle est en dessous de 80 % du PIB, reviennent vers le niveau pré-crise si elle est au-dessus de 80 % duPIB. Dans ce cas, la plupart des pays n’ont pas d’efforts à entreprendre. L’effort nécessaire est nul au niveau de la zone ; il atteint 1,7 point de PIB pour la France, 1,8 point pour le Japon, 2 points pour l’Espagne, 3 pour le Royaume-Uni, 5 pour les États-Unis.

Nous sommes devant deux scénarios auto-réalisateurs. Si les marchés font confiance aux États, ceux-ci n’ont pas globalement besoin d’effectuer des politiques restrictives ; la croissance doit permettre le retour à une dette soutenable. Si les marchés ne font pas confiance aux pays, ceux-ci peuvent être contraints d’entreprendre des politiques restrictives qui pèseront fortement sur la croissance.

3. Des stratégies de sortie de crise budgétaire

Pendant la crise, le FMI, l’OCDE et la Commission avaient incité les gouvernements à entreprendre de vastes programmes de soutien budgétaire. Compte tenu de la profondeur de la récession, il aurait été nécessaire que ces programmes soient mis en œuvre pendant une période relativement longue ; compte tenu du caractère déséquilibré de la croissance d’avant la crise, la fin de ces programmes devrait s’accompagner d’une réflexion sur une nouvelle stratégie macroéconomique. Pourtant, dès la mi-2009, ces institutions ont incité les gouvernements à entreprendre des politiques budgétaires restrictives, dites de consolidation budgétaire, alors même que la croissance n’était pas revenue, que les pays avaient toujours un écart de production négatif, que les caractéristiques du nouveau sentier de croissance n’étaient pas définies.

Ainsi, selon le FMI (Cottarelli et Viñals, 2009 ; FMI, 2010a), l’objectif doit être de ramener les dettes publiques à leurs niveaux d'avant la crise, ou même en dessous, mais ces articles ne fournissent aucune analyse ni du niveau optimal de la dette publique ni du niveau que les agents privés désirent détenir.

La stratégie de réduction de la dette publique repose sur trois arguments. Des dettes et des déficits publics trop élevés induiraient des taux d’intérêt réels trop élevés, qui nuiraient à l’investissement donc à l’accumulation du capital. Mais le lien entre déficit public et taux d’intérêt ne tient pas en période de récession économique quand la banque centrale maintient le taux d’intérêt monétaire au niveau le plus bas possible tandis que le gouvernement fait gonfler le déficit public pour soutenir l’activité, c’est-à-dire, tant qu’il s’agit d’un déficit de régulation et non d’un déficit autonome. Un déficit public qui soutient la croissance, avec les taux d’intérêt les plus bas possible, ne peut être accusé d’évincer l’investissement. Dans ces périodes, la dette publique doit augmenter car les entreprises et certains ménages veulent se

désendetter tandis que les ménages pris globalement veulent détenir plus d’actifs financiers sans risque car la crise a montré la fragilité des marchés financiers, les actions s’étant révélées être un placement trop risqué. La dette publique est désirée ; elle le sera d’autant plus à l’avenir que les ménages devront épargner pour leur retraite et que la rentabilité sur les marchés financiers sera peu assurée.

Les dettes publiques inquiéteraient les marchés financiers. Selon Cottarelli et Viñals (2009), il faut éviter que « les préoccupations concernant les déficits et les dettes élevées ne provoquent une flambée des taux d'intérêt », mais le fort gonflement des dettes publiques dans la crise ne s’est pas accompagné d’une hausse des taux d’intérêt pour les grands pays ; au contraire, les taux courts sont très bas et les taux longs de l’ordre du taux de croissance. Selon l’OCDE, une offre excessive de titres publics pourrait pousser les taux d’intérêt à la hausse, mais il n’y a pas actuellement d’offre excessive des titres publics, puisque précisément les taux longs restent très bas. L’OCDE prône une politique budgétaire restrictive pour rassurer les marchés financiers, tout en reconnaissant que cette politique aura un effet dépressif sur la croissance. Mais faut-il consacrer la politique budgétaire à rassurer les marchés financiers, alors que ceux-ci se sont montrés aveugles avant la crise ? Une politique qui conduirait à une longue période de récession est-elle rassurante ?

Les dettes et les déficits publics induiraient des comportements ricardiens. Les agents privés anticiperaient une hausse des impôts ou une baisse des dépenses ; ils réduiraient donc leurs dépenses pour se préparer à cette baisse de leurs revenus futurs, de sorte que la hausse des déficits n’aurait pas d’impact sur la demande. En fait, la hausse actuelle des déficits est conjoncturelle, et non due à des hausses de recettes ou à des baisses d’impôts. Donc les impôts ne devront pas augmenter. Le retour des soldes publics à l’équilibre doit provenir de la reprise de l’activité. Paradoxalement, c’est le type de discours de l’OCDE appelant à une réduction rapide des déficits par la hausse de la fiscalité ou des baisses de dépenses sociales qui est susceptible d’induire des comportements ricardiens.

Supposons qu’à un moment donné, les ménages désirent détenir plus d’actifs financiers alors que les taux d’intérêt sont déjà à leur plancher. Dans un monde keynésien, l’État peut stabiliser la demande par une hausse du déficit public jusqu’à ce que la hausse de la dette publique satisfasse le désir des ménages. L’économie est contrôlable. Ce n’est plus le cas si l’État s’impose un plafond à sa dette ; si les ménages sont ricardiens (une hausse du déficit public n’augmente pas la demande des ménages qui anticipent des impôts futurs) ; si les ménages ou les marchés financiers considèrent que la dette publique est risquée (les marchés imposent une hausse des taux d’intérêt sur la dette ; les ménages déprécient la dette publique qu’ils détiennent). L’économie n’est plus contrôlable. La stabilité économique exige donc que la dette publique soit considérée comme sans risque et que les déficits de régulation se referment bien par la hausse de l’activité.

Le FMI et l’OCDE demandent donc aux pays de s’engager dans des plans de consolidation budgétaire. Selon le FMI, le déficit structurel primaire des pays avancés était nul avant la crise. Il se serait creusé à 3,5 % du PIB en 2010, dont 1,5

point dû aux mesures de relance budgétaire. Mais d’où viennent les 2 autres points de déficit structurel ? Ils viennent de l’hypothèse que la crise aurait provoqué une perte durable de production potentielle de l’ordre de 4 points. Mais faut-il se résigner à cette perte ? Les pays avancés peuvent-ils avoir durablement 4 points de chômage supplémentaire ? Pour résorber cette perte et réduire la dette publique de 100 % du PIB en 2020 à 60 % du PIB en 2030 (objectif fixé arbitrairement), sous l’hypothèse que le taux d’intérêt sera supérieur d’un point au taux de croissance, le FMI estime que les soldes primaires devraient passer de -3,5 % du PIB en 2010 à 4,5 % du PIB en 2020, ceci nécessitant une impulsion budgétaire négative de 0,8 % par an pendant 10 ans. Cette stratégie aboutirait à un fort excédent public après 2020 et à la disparition totale de la dette publique en 2040. Mais rien ne prouve pas qu’un monde sans dette publique soit possible.

Le point de vue de l’OCDE (2010) est proche de celui du FMI. Il estime que le déficit structurel de l’ensemble des pays de la zone est de 6 points en 2010 ; il demande des politiques budgétaires restrictives de 1 point de PIB par an de 2012 à 2017.

De même, Von Hagen et al. (2009) demandent que les gouvernements s’engagent dans des « Plans budgétaires de soutenabilité », qui seraient mis en œuvre de 2011 à 2014, et comprendraient des objectifs de dette pour 2014. Mais comment élaborer ces plans et définir ses objectifs indépendamment de l’évolution de la situation économique ? On retrouve la faille rédhibitoire du PSC : aucun pays ne peut s’engager sur cinq ans et renoncer à ajuster sa politique budgétaire selon la conjoncture.

Le FMI et l’OCDE sous-estiment l'impact de cette politique restrictive généralisée sur la croissance mondiale. Ils supposent implicitement qu’il y aura, durant la période, un boom des investissements ou de la consommation privée, mais pourquoi ce boom se produirait-il ? Ils ne disent pas explicitement que la mise en œuvre de la stratégie d'ajustement est conditionnée à ce boom. Certes, certains économistes ont mis en avant des épisodes où les politiques budgétaires restrictives semblent ne pas avoir pas eu d’impact négatif sur la croissance (voir une discussion dans Creel et al., 2005 ; FMI, 2010b). Mais dans le cas présent, on ne peut s’attendre ni à des baisses de taux d’intérêt, ni à des dépréciations du taux de change, ni à un essor de la demande privée, qui compenseraient la restriction budgétaire.

Deux raisonnements sont possibles. Le FMI suppose que le taux d’intérêt sera supérieur de 1 point au taux de croissance : le solde primaire d’équilibre pour stabiliser la dette sera donc un excédent de 1 point de PIB (pour une dette brute de 100 % du PIB). Le déficit primaire des pays avancés serait de 6,4 points de PIB en 2010. Si la perte de production potentielle due à la crise est de 5 %, comme le suppose le FMI, l’écart de production est négatif de 4 points de PIB, l'effort nécessaire pour stabiliser la dette est donc de 5,5 % du PIB, qui passe à 9,5 % si l’objectif est de ramener la dette à 60 % du PIB en 2020. Selon nous, l’écart de production est négatif de 8 points de PIB, le taux d'intérêt sera proche du taux de croissance (comme cela a été le cas dans la zone euro sur la période

1997-2007), l’effort requis pour stabiliser la dette n’est plus que de 2,5 points de PIB, dont 2 points seront obtenus par la fin des mesures de relance et la fin de la surréaction fiscale.

La stratégie préconisée par les institutions internationales suppose que la politique budgétaire peut être gérée en elle-même, avec des règles arbitraires, que les gouvernements puissent se fixer arbitrairement des niveaux objectifs de dette ou de déficit. En fait, la politique budgétaire doit viser à maintenir (ou à atteindre) un niveau d'emploi souhaitable, tout en permettant aux taux d'inflation et aux taux d'intérêt de rester à des niveaux satisfaisants. Les déficits et dettes publics doivent dériver de cet objectif. La seule stratégie de sortie de crise possible est donc que les banques centrales maintiennent des taux d'intérêt peu élevés et que les gouvernements maintiennent des déficits publics aussi longtemps qu'ils sont nécessaires pour soutenir l'activité. Si la demande privée augmente de façon significative dans les années à venir, il sera nécessaire de réduire les déficits publics (et ce sera en grande partie obtenu automatiquement). Si la demande privée stagne, c'est-à-dire si les entreprises refusent d'emprunter et si les ménages veulent épargner, il sera nécessaire de maintenir des déficits publics et d’accepter une certaine augmentation des dettes publiques. Il est absurde de projeter des dettes et des déficits publics indépendamment de l'évolution de la demande privée et de se plaindre du niveau excessif des dettes publiques (comme le font Cecchetti et al, 2010, ou Becker et al, 2010). Il n'existe aucune preuve aujourd’hui que la dette publique sera excessive demain.

De même, Von Hagen et al. (2009) feignent de craindre que des politiques budgétaires trop expansionnistes provoqueront des pressions inflationnistes, ce qui entraînerait la BCE à augmenter trop rapidement son taux d'intérêt. Mais cette crainte n'est pas fondée : l'inflation ne pourrait accélérer que s’il y a une très forte reprise de la demande, ce qui est peu probable dans les années à venir. Si cette reprise se manifeste, les déficits publics seront réduits, automatiquement ou par des mesures discrétionnaires, mais le calendrier de cette réduction ne peut être décidé dès maintenant. Il ne faudrait pas que, pour conjurer un péril imaginaire (la résurgence de l’inflation), les gouvernements renoncent à lutter contre un péril présent (le niveau du chômage).

Le FMI comme l’OCDE préconisent la coordination des stratégies de consolidation budgétaire, puisque la consolidation effectuée dans un pays diminuera l’activité chez ses partenaires. Mais il n’est pas possible de coordonner les politiques budgétaires si tous les pays sont obligés de faire de la restriction budgétaire en même temps.

L’évaluation des multiplicateurs budgétaires demeure un sujet de controverse (Creel et al., 2005). Mais les pays pris globalement ne peuvent espérer que des politiques budgétaires restrictives seront compensées par une amélioration de leurs soldes extérieurs, une dépréciation de leurs taux de change ou une baisse des taux d’intérêt (qui sont déjà au minimum). Si le multiplicateur d’une politique budgétaire généralisée est de 2, une impulsion budgétaire négative de 0,8 % du

PIB fera diminuer le PIB de 1,6 %, le solde budgétaire ne sera pas amélioré (car les recettes fiscales chuteront), le ratio de dette/PIB se dégradera (en raison de la chute du PIB).

L’étude du FMI (2010b) détruit complètement les arguments en faveur de la consolidation budgétaire. Elle procède à une étude soigneuse des multiplicateurs budgétaires. Une consolidation budgétaire de 1 % du PIB aurait eu, dans le passé, un impact négatif de 0,5 % du PIB. Mais elle se serait accompagnée d’une baisse du taux d’intérêt, d’une dépréciation du taux de change et de gains en commerce extérieur. Si l’on suppose que la consolidation est mondiale et que les taux d’intérêt sont à un plancher, l’effet négatif serait de 2 % du PIB. Le FMI prétend qu’à long terme l’effet pourrait devenir favorable car la baisse du ratio dette/PIB permettait une baisse des charges d’intérêt qui elle-même permettrait une baisse des cotisations sociales favorables à l’emploi. Mais si la consolidation a un effet multiplicateur de 2, elle induit une hausse (et non une baisse) du ratio dette/PIB.

Selon l’OCDE (2010b), le multiplicateur budgétaire de la zone euro à 2 ans est de 1,07 en période normale, de 1,26 si les taux d’intérêt sont à leur plancher, de 1,40 si de plus la consolidation est généralisée à l’ensemble de l’OCDE. Il faut 7 ans avant que l’effet sur le PIB devienne positif. Ceci veut dire que, au mieux, la stratégie de consolidation budgétaire va nettement retarder la reprise.

Blanchard et al. (2010) font deux suggestions. Les banques centrales devraient adopter une cible d’inflation de 4 %, pour permettre une baisse plus forte des taux d’intérêt réels anticipés pendant les périodes de dépression. Mais, comme l’exemple japonais l’a montré, il est difficile d’accroître les anticipations d’inflation en période de basse conjoncture. Selon Blanchard et al. (2010), les États auraient plus de marges de manœuvre en période de basse conjoncture si les dettes publiques étaient plus faibles lorsque la conjoncture est favorable. Aussi, faudrait-il une longue période d’excédent budgétaire. Mais comment soutenir la croissance pendant cette période ? Blanchard et al. (2010) ne posent pas la question du niveau optimal de la dette publique. Si les agents souhaitent détenir des actifs financiers sûrs, alors le secteur public doit leur en offrir. Blanchard et al. (2010) ne proposent aucune mesure forte qui réduirait l’instabilité de l’économie mondiale induite par le poids, l’avidité et l’aveuglement des marchés financiers.

Bien sûr, le FMI et l’OCDE plaident pour des réformes structurelles (des marchés des biens plus compétitifs, les réformes du marché du travail, la réduction des distorsions induites par la fiscalité, mais sans préconiser de réformes des marchés financiers), qui permettraient de compenser l’effet dépressif de la politique budgétaire qu’ils préconisent. Cottarelli et Viñals (2009) reconnaissent toutefois qu’« il y a trop d'incertitudes sur l'ampleur et le calendrier des effets des réformes structurelles sur la croissance potentielle pour construire une stratégie d'ajustement budgétaire principalement autour de celles-ci ». Les réformes structurelles d’augmentation de l’offre peuvent-elles être efficaces quand c’est la demande qui fait défaut ? Surtout, la crise a bien montré le risque des réformes structurelles libérales

qui aboutissent à la déformation du partage des revenus en défaveur des salariés et des classes moyennes et populaires et à l’explosion des revenus financiers.

De même Giavazzi (2009) propose de contrebalancer la chute de la production potentielle en augmentant le taux d'activité par la réduction de l’imposition du travail, mais ce sont les pays nordiques, où les taux d'imposition sont plus élevés, qui ont les taux d’activité les plus élevés. En période de chômage massif, est-ce vraiment le manque de désir des individus de travailler qui limite l’emploi ?

Le FMI et l’OCDE préconisent la mise en place de règles budgétaires et de comités indépendants de politique budgétaire. Ceux-ci permettraient de rassurer les marchés financiers sur la gestion à long terme des finances publiques. Pourtant, la crise a bien montré que la politique budgétaire ne peut obéir à des règles et doit être pilotée par un pouvoir politique, déterminé et courageux, ce que ne sera jamais un comité d’experts.

L’OCDE et le FMI préconisent de réduire les dépenses publiques (et en particulier les dépenses sociales en santé et retraite), plutôt que d’augmenter les impôts. Faut-il masquer un choix idéologique (la préférence pour moins de dépenses publiques) par des considérations économiques contestables (la réduction des dépenses sociales serait moins nuisible à l’activité que la hausse des impôts car elle induirait les individus à travailler alors que les impôts les décourageraient) ? Les deux institutions internationales ne s’interrogent pas sur l’utilité sociale comparée des dépenses publiques et des dépenses privées des contribuables, victimes des hausses d’impôts : faut-il réduire les dépenses d’éducation, de santé, les services publics, etc. ou les dépenses ostentatoires des plus riches ? De plus, les hausses d’impôts, si elles sont ciblées sur les plus riches, sur les revenus financiers, sur les institutions financières peuvent n’avoir qu’un faible impact sur la demande et l’emploi, contrairement aux baisses de dépenses sociales ou publiques, qui pèsent sur la demande.

Le FMI et l’OCDE proposent de mettre en œuvre des politiques sociales rigoureuses pour stabiliser la part des dépenses publiques de retraites et de santé dans le PIB. Mais les ménages auraient à payer des primes à des assurances privées pour obtenir une couverture satisfaisante : celles-ci seront-elles moins coûteuses ou plus efficaces que les assurances sociales ? La question du niveau souhaitable des dépenses sociales n’a rien à voir avec celle du déficit public et de la gestion macroéconomique, à partir du moment où ces dépenses sont structurellement financées par des cotisations sociales. Un pays peut choisir de conserver son système de retraite publique, d’arbitrer entre niveau des retraites, taux de cotisations et âge de départ à la retraite. Ceci n’a pas a priori d’influence sur sa gestion macroéconomique. Il serait pour le moins paradoxal que la crise financière amène au développement des fonds de pension, dont la crise a montré les dangers et la fragilité. Le FMI propose de geler (en volume) toutes les autres dépenses publiques ; ceci suppose implicitement que ces dépenses ne sont pas utiles ou moins utiles que les dépenses privées, ce qui reste à prouver. Mais pourquoi la crise financière, induite par le creusement des inégalités et l’avidité et l’aveuglement des marchés financiers devrait-elle conduire à une

diminution de la part des dépenses publiques dans le PIB ? Enfin, le FMI propose aussi de réduire les déficits publics par une taxation écologique de l’ordre de 3 % du PIB, mais c’est renoncer au double dividende : utiliser la taxation écologique pour réduire la taxation du travail.

Le FMI et l’OCDE estiment que les réformes de retraite publique (en particulier, le report de l’âge ouvrant le droit à la retraite) auraient un triple dividende : améliorer les finances publiques, diminuer l’épargne des ménages (puisque les salariés devront travailler plus longtemps et donc épargner moins pour leur retraite) et donc augmenter la demande, augmenter l’offre de travail et donc la croissance potentielle. Mais l’effet peut être opposé : les salariés devront épargner davantage face à la baisse des retraites publiques et à la peur de devoir rester au chômage pendant une longue période avant de pouvoir partir à la retraite ; augmenter le nombre de seniors recherchant un emploi n’augmente pas l’emploi en situation de chômage de masse.

Les dix commandements de Blanchard et Cotarelli (2010) ne sont guère utiles : ils proposent d’annoncer des plans de réduction des dettes et des déficits relativement neutres à court terme, pour ne pas briser la relance, mais crédibles à long terme pour rassurer les marchés (certes, mais comment rendre crédible un plan qui reporte les efforts à plus tard ?), de viser à réduire les dettes publiques en dessous du niveau de 2007 (mais sans justification économique), de baisser les dépenses publiques et sociales plutôt que les recettes (ce qui augmenterait la croissance potentielle selon les auteurs, qui croient que les dépenses publiques sont inutiles et que les impôts nuisent à l’activité), de mettre en place des réformes structurelles et des comités budgétaires indépendants, de coordonner les politiques restrictives entre pays. Par contre, ils ne fournissent aucune analyse sur la compatibilité entre l’objectif de croissance et celui de finances publiques.

Le débat sur les stratégies de sortie de la crise budgétaire peut-il faire l’impasse sur les causes mêmes de la crise ? La crise est due à des stratégies de croissance basées sur la pression sur les salaires et les revenus fiscaux, la baisse de la demande étant compensée par des gains de compétitivité pour les pays néo-mercantilistes, par des bulles financières et immobilières et la croissance de l’endettement des ménages dans les pays anglo-saxons et les pays du Sud de l’Europe. La faillite de ces deux stratégies a obligé les déficits publics à prendre le relais comme support de la croissance. Réduire ces déficits ne peut se faire qu’après avoir défini une autre stratégie de croissance qui devrait s’appuyer d’un côté sur la distribution de salaires et de revenus sociaux, dans les pays néo-mercantilistes comme dans les pays anglo-saxons, de l’autre sur une nouvelle politique industrielle, visant à organiser et à financer le tournant vers une économie durable (voir Mathieu et Sterdyniak, 2009). Les difficultés des finances publiques avant la crise proviennent de la stratégie de concurrence fiscale imposée par la mondialisation libérale. La restauration des finances publiques passe par la lutte contre l’évasion fiscale et les paradis fiscaux. Dans ce contexte, la taxation pourrait être augmentée sur les gains en capital (sur les

actifs financiers ou immobiliers), le secteur financier, les revenus et les patrimoines les plus élevés.

4. Finances publiques et marchés financiers

Depuis le début de l’année 2009, les marchés financiers ont trouvé un nouveau sujet d’inquiétude : les niveaux de déficits et de dettes publics. Tous les pays industrialisés, y compris les plus grands, sont soupçonnés de pouvoir faire défaut sur leur dette (tableau 11). Les dirigeants des banques, des agences de notation ou des fonds de placements déclarent s’inquiéter de la soutenabilité des finances publiques et demandent aux pays de prendre des mesures pour réduire leur dette publique.

Les États sont ainsi soumis à deux exigences contradictoires : soutenir l’activité économique (y compris en venant au secours des banques défaillantes) et assurer leur propre situation financière. À l’échelle mondiale, les détenteurs de capitaux veulent détenir des avoirs financiers importants. Ceux-ci étaient obtenus grâce à une bulle financière. Après l’éclatement de celle-ci, le déficit de demande doit être comblé par le déficit public et de bas taux d’intérêt. Si les marchés financiers refusent cette logique, en faisant augmenter les taux d’intérêt de long terme, sous prétexte de prime de risque, quand l’État soutient l’activité, si se répand la thèse que

Tableau 11 : Taux d’intérêt publics à 10 ans et CDS

Juin 2007 6 décembre 2010

Taux à 10 ans CDS Taux à 10 ans CDS notations S&P

Allemagne 4,5 0,04 2,8 0,59 AAA/stable France 4,55 0,07 3,25 1,09 AAA/stable Italie 4,65 0,18 4,4 2,21 A+/stable Espagne 4,55 0,07 5,15 3,08 AA/négative Pays-Bas 4,5 0,02 3,05 0,69 AAA/stable Belgique 4,55 0,03 3,95 1,93 AA+/stable Autriche 4,5 0,06 3,3 0,98 AAA/stable Grèce 4,65 0,20 11,6 8,09 BB+/négative Portugal 4,6 0,08 6,0 4,02 A-/négative

Finlande 4,5 n.a. 3,05 n.a. AAA/stable

Irlande 4,45 0,13 8,0 4,91 A/négative

Danemark 4,45 0,13 3,0 0,51 AAA/stable

Royaume-Uni 5,3 n,a, 3,5 0,78 AAA/négative

Suède 4,3 0,34 3,1 0,44 AAA/stable

États-Unis 5,0 0,13 2,95 0,56 AAA/stable

Japon 1,85 0,23 1,1 0,96 AA/négative

les déficits d’aujourd’hui sont les impôts de demain, qu’il faut donc épargner plus en période de déficit public, la politique économique devient impuissante et l’économie mondiale devient ingouvernable.

Dans la finance globalisée, les politiques économiques doivent se consacrer à rassurer les marchés, alors même que ceux-ci n’ont aucune vision pertinente de l’équilibre et de l’évolution macroéconomique, comme en témoignent les fortes fluctuations des marchés financiers (bourse ou taux de change). Ainsi est-il absurde de demander une forte baisse des déficits publics dans une situation où la demande globale est faible et les taux d’intérêt de court terme proches de zéro.

Dans une économie mondiale où la masse des capitaux financiers est importante, l’endettement est automatiquement élevé. Un grand nombre d’agents, privés ou publics, sont endettés et certains le sont plus que les autres. Il y a donc en permanence des doutes sur la solvabilité des emprunteurs et des crises de l’endettement. Les prêteurs veulent investir des sommes importantes, mais s’inquiètent ensuite de ce que les emprunteurs sont trop endettés ; les prêteurs recherchent des rentabilités élevées, mais celles-ci fragilisent les emprunteurs ; c’est la malédiction du prêteur. Les pays, les entreprises ou les ménages qui bénéficient d’apports importants de fonds extérieurs sont fragilisés, puisqu’ils deviennent fortement endettés et dépendants des marchés de capitaux : c’est la malédiction de l’emprunteur.

Les marchés sont moutonniers ; leurs anticipations sont auto-réalisatrices et les opérateurs le savent. Ils sont vigilants, mais leur vigilance accentue les risques de crise. Aussi, un léger doute sur la solvabilité d’un emprunteur peut induire des retraits de capitaux et des hausses de taux d’intérêt qui précipitent la crise. Il suffit qu’une rumeur mette en doute la solvabilité d’un pays pour que certains gestionnaires de fonds se sentent obligés de se couvrir ; cela fait monter les taux d’intérêt supportés par ce pays, ce qui peut induire une agence de notation à le déclasser, ce qui induit d’autres gestionnaires à se couvrir, ce qui entraîne une nouvelle hausse des taux.

Le développement des marchés de CDS sur la dette des pays développés est paradoxal et dangereux. Depuis 1945, aucun pays développé n’a fait défaut sur sa dette. Les marchés s’assurent contre un risque qui ne s’est jamais matérialisé. Certes, la situation s’est modifiée, puisque l’indépendance des banques centrales (et en particulier de la BCE) pourrait aboutir à des situations conflictuelles où la banque centrale refuserait de venir au secours de l’État de son pays en difficulté (alors que, jadis, l’État pouvait toujours avoir recours à la création monétaire). Mais cette situation ne s’est jamais produite ; la crise de 2007-2009 a, au contraire, montré la capacité des banques centrales à intervenir en cas de péril. Comment imaginer qu’une banque centrale n’interviendrait pas pour secourir son pays, comme elle l’a fait pour sauver les banques ? Par ailleurs, dans une situation extrême qui verrait un grand pays faire faillite (États-Unis ou Royaume-Uni), il est peu probable qu’un établissement financier quelconque soit capable de verser les indemnités correspondant aux CDS qu’il aurait vendus.

En même temps, la crise de 2007-2008 a montré que des événements inimaginables pouvaient se produire ; de sorte que les marchés sont plus nerveux, plus rapides à envisager des scénarios extrêmes, ce qui accentue leur instabilité. Les marchés se souviennent qu’ils ont réussi à faire éclater le SME en 1992, qu’ils ont obligé l’Argentine à sortir du currency board en 2001. Pourquoi ne réussiraient-ils pas à faire éclater la zone euro ?

4.1. Zone euro : une organisation défaillante

La zone euro aurait dû être moins touchée que les États-Unis ou le Royaume-Uni par la crise financière. Les systèmes financiers y sont plus archaïques. Les ménages sont moins impliqués dans les marchés financiers. La fixité des taux de change entre monnaies européennes a éliminé un facteur majeur d'instabilité. En 2010, le déficit public global de la zone euro (6,3 % du PIB) est inférieur à celui des États-Unis (11,3 %) ou du Royaume-Uni (10,5 %). Pourtant, la zone euro est plus durement et plus durablement affectée par la crise que le reste du monde.

Les instances européennes, polarisées depuis la création de l’euro sur le respect du Pacte de stabilité et de croissance n’ont pas été capables d’impulser une stratégie cohérente dans la zone. Depuis la création de l’euro, les déséquilibres se sont creusés entre les pays du Nord qui bridaient leurs salaires et leurs demandes internes et accumulaient des excédents extérieurs et les pays du Sud qui connaissaient une croissance vigoureuse, impulsée par des taux d’intérêt bas relativement au taux de croissance et accumulaient des déficits extérieurs. De 1999 à 2007, les marchés ne se sont pas inquiétés du gonflement des disparités dans la zone. En juin 2007, les taux d’intérêt à 10 ans n’allaient que de 4,5 % en Allemagne à 4,65 % pour la Grèce et l’Italie (tableau 11).

À partir de la mi-2008, les marchés ont pris conscience d’une faille dans l’organisation de la zone euro (graphique 4). Alors que les gouvernements des autres pays développés ne peuvent pas faire faillite car ils sont toujours en mesure d’être financés par leur banque centrale, les pays de la zone euro ont renoncé à cette possibilité. La Banque centrale européenne a l’interdiction de refinancer les États selon l’article 125 du TFUE qui interdit la solidarité financière entre les États membres. Du coup, le financement des pays de la zone euro dépend des marchés financiers et n’est pas assuré. La spéculation a pu se déclencher sur les pays les plus fragiles de la zone : Grèce, Espagne, Irlande, ceux qui avaient connu une forte croissance avant la crise, mais qui devaient changer leur modèle de croissance. La crise financière est devenue une crise de la zone euro.

Cette spéculation a été facilitée par le jeu des agences de notation qui ont déclaré risquées les dettes des pays du Sud de la zone alors même que le scénario où un pays de la zone euro ferait défaut n’avait a priori qu’une probabilité très faible. Ce sont les agences de notation elles-mêmes qui ont renforcé cette probabilité. L’évaluation financière n’est pas neutre : elle affecte l’objet mesuré. Les agences de notation financière contribuent largement à déterminer les taux d’intérêt sur les marchés

obligataires en attribuant des notes empreintes d’une grande subjectivité voire de la volonté d’alimenter l’instabilité, source de profits spéculatifs. Lorsqu’elles dégradent la notation d’un État, elles obligent un certain nombre d’investisseurs institutionnels à ne plus détenir la dette de cet État, ou de se couvrir sur le marché des CDS : cela augmente le taux d’intérêt sur les titres de la dette publique de cet État, et augmente par là-même le risque de faillite que les agences ont annoncé. Un pays peut avoir une dette publique soutenable tant que les marchés acceptent de lui prêter à 3 % de taux d’intérêt ; la dette devient insoutenable si les marchés demandent 10 %, car le pays doit dégager un fort excédent primaire (hors charges d’intérêt) en baissant ses dépenses publiques et en augmentant ses impôts. Cet effort fait chuter sa croissance, réduit ses rentrées fiscales et peut paradoxalement conduire à une hausse de son ratio de dette publique.

Les institutions financières ont trouvé une nouvelle source de profit en créant le marché des CDS (crédit default swap) sur les dettes souveraines des grands pays qui est un marché spéculatif, parasitaire et déstabilisant. Il permet de dynamiser le marché des titres publics, qui jadis était relativement inerte, donc sans intérêt pour les spéculateurs. Il permet de spéculer à la faillite des États. En semant le doute sur la capacité des pays à tenir leurs engagements, les fonds spéculatifs obligent les fonds de placement à se couvrir (ce qui leur permet de leur vendre des CDS). Le marché des CDS permet à certains opérateurs de gagner de l’argent en vendant des protections (qu’ils pensent n’avoir jamais à assumer) ; d’autres fonds gagnent de l’argent en achetant des protections. Il est ainsi possible d’acheter des protections contre une faillite de l’État grec, même si l’on ne détient pas de titres publics grecs. Les fonds spéculent alors soit à la hausse du risque (j’achète une protection à 5 ans

Graphique 4 : Écarts des taux publics à 10 ans vis-à-vis du taux allemand En points

Source : Marchés financiers, Datastream.

0 1 2 3 4 5 6 7 8 9 10 29/12/06 8/6/07 16/11/07 25/4/08 3/10/08 13/3/09 21/8/09 29/1/10 9/7/10 17/12/10 France Espagne Italie Irlande Grèce Portugal