Le Bon Management

Jean-Marie Choffray*Le Moal P., Editeur, « Savoir Gérer: Mélanges en l'Honneur de Jean-Claude Tarondeau », (Paris: Fondation Nationale pour l'Enseignement de la Gestion, FNEGE, Vuibert, Septembre 2003).

Abstract

L’objet de cet article est de présenter le fruit de plusieurs années d’observation et de réflexion sur ce qu’est véritablement l’entreprise : sa finalité, sa performance, ses modes d’organisation et de contrôle. Les principes de bon management qui y sont développés ont trait à l’efficacité, la croissance, l’innovation, la confiance, le pouvoir, la concurrence et l’apprentissage. Ils sont complétés par des suggestions quant au fonctionnement et à l’organisation future des

entreprises.

The aim of this paper is to present a synthesis of several years of observation and analysis of the way companies are managed: their goals, their performance, their organization, and their control. The principles of good management which are presented, deal with concepts such as efficiency, growth, renewal, trust, power, competition and learning. A few suggestions are made with respect to what might be the future organization of companies.

Mots-clés

Management, efficacité, croissance, innovation, confiance, pouvoir, concurrence, apprentissage.

Keywords

Management, efficiency, growth, renewal, trust, power, competition and learning

*Docteur en Science de Gestion, Massachusetts Institute of Technology, Professeur à l’Université de Liège, Senior Lecturer à l’ESSEC.

Le Bon Management

Jean-Marie ChoffrayRésumé

L’histoire économique du monde semble s’être accélérée avec son entrée dans le troisième millénaire. Des attentats du 11 septembre à la faillite de la société Enron, en passant par l’éclatement de la bulle internet, l’irresponsabilité coupable de certains dirigeants et les hésitations politiques de l’Europe, l’incertitude semble avoir pris possession de notre devenir. Nombre d’entre-nous s’interrogent aujourd’hui sur ce qu’est véritablement l’entreprise, sa finalité, sa performance, ses modes d’organisation et de contrôle.

L’objet de cet article est de présenter le fruit de plusieurs années d’observation et de réflexion sur le fonctionnement et le développement des entreprises. Certaines de ces réflexions doivent beaucoup aux conversations que j’aie eues avec mon ami Jean-Claude Tarondeau. D’autres trouvent leur origine dans l’action, la direction et le suivi de divers projets d’entreprise. Ainsi, cher Jean-Claude, peux-tu te sentir partiellement responsable des pages qui suivent, même si les imprécisions et autres erreurs qu’elles contiennent, m’appartiennent entièrement !

Les principes de bon management que vous y découvrirez ont trait à l’efficacité économique ; le développement, la croissance ; le renouvellement, l’innovation ; la transparence, la

confiance ; le pouvoir, la légitimité ; le marché, la concurrence et la nécessité d’apprendre. Ils n’ont d’autre prétention que d’avoir été observés, élaborés et quelques fois testés dans le feu de l’action. Ils n’illustrent nullement ce que certains seraient tentés d’appeler la science de

gestion, termes qui me paraissent moins que jamais caractériser le stade de développement de

cette discipline. Je les ai complétés de suggestions quant au fonctionnement et à l’organisation future des entreprises. Thème d’actualité, s’il en est !

Plus que jamais, il m’apparaît que l’entreprise fournit un cadre exceptionnel d’exercice de la créativité et de la liberté individuelle. Elle constitue un outil remarquable de création de valeur, de développement personnel et de bien-être collectif. Par la prospérité qu’elle engendre, elle contribue à la stabilité et au bien-être de la société. Enfin, et ce n’est pas la moindre de ses qualités, elle offre un véritable laboratoire de démocratie.

1. Introduction

La chute du mur de Berlin a marqué la fin du concept d’économie dirigée et de plus de soixante-dix ans de dictature communiste. Les attentats du 11 septembre sonnent le glas d’une certaine vision du monde, la nôtre, reposant sur la défense irresponsable d’intérêts acquis par des groupes de pression aussi divers que les organisations politiques, patronales, syndicales, écologiques, pro ou anti-mondialisation, et aussi, malheureusement, terroristes ou mafieuses. Comme l’évoquait dans Le Figaro le philosophe Alain Finkielkraut (2002), « de ce climat de relativisme et de dérision généralisés, on ne peut attendre que le pire ». Faut-il dès lors prendre le relais du magasine Fortune (2002) qui titrait récemment: « It’s time to stop coddling white-collar crooks. Send them to jail »

La sévérité de la correction observée au cours des trois dernières années dans la valorisation boursière de nombreuses sociétés amène à s’interroger sur l’efficience des mécanismes de mesure de leur performance. Est-il concevable que la valeur économique d’une entreprise diminue de plus de quatre-vingts pour cent en moins de douze mois ? Comment expliquer une variation de plusieurs centaines de milliards de dollars dans la capitalisation boursière de sociétés telles que Microsoft ou Cisco ? Que dire d’une entreprise telle qu’Enron - et de bien d’autres, aujourd’hui en faillite - qui, il y a moins d’un an encore, était présentée comme un exemple à suivre ? Enfin, que penser de nombreuses entreprises européennes dont le niveau d’endettement abyssal paralyse tout projet de développement futur ?

L’objet de cet article est, modestement, d’organiser et de présenter le fruit de plusieurs années d’observation et de participation au fonctionnement de diverses entreprises, dans un

environnement politico-économique particulièrement bousculé. Entre la « fin de l’histoire » pressentie par Fukuyama (1993) et le « choc des civilisations » cher à Huntington (1997), existe un espace de liberté qu’il nous appartient de remplir… L’entreprise fournit, plus que jamais, un cadre exceptionnel d’exercice de la créativité et de développement de la liberté individuelle. Bien comprise, elle constitue un outil remarquable de maîtrise du risque inhérent à la vie, de création et de partage des richesses, et de développement du bien-être collectif. Elle apparaît également comme un véritable laboratoire de démocratie. Par les temps qui courent, ce n’est pas la moindre de ses qualités !

2. L’entreprise

La globalisation des marchés, l’accélération de l’information induite par la généralisation de l’accès à internet, la professionnalisation de la gestion publique, et la profonde remise en question des schémas politiques classiques (libéralisme social d’un José Maria Asnar ou socialisme libéral d’un Tony Blair ?), sont autant de facteurs conduisant à un bouleversement sans précédent de notre mode de vie, de consommation, d’épargne et de travail.

Pour survivre dans cet environnement, l’entreprise n’a d’autre choix que de se remettre en question. Comme l’illustre la vague de faillites, de fusions et d’acquisitions observée au cours de ces derniers mois, l’existence d’une position dominante sur un marché, ou la maîtrise d’une technologie, ne sont jamais définitivement acquises. Seules, elles ne peuvent assurer l’autonomie stratégique et l’indépendance financière d’une entreprise.

Cette fin des certitudes met l’entreprise face à la complexité et à l’imprévisibilité du monde dans lequel elle exerce son activité. Au déterminisme d’antan, sur lequel s’appuyait

notamment le modèle d’économie dirigée, s’oppose le rôle essentiel des fluctuations et de l’instabilité (Prigogine, 1996). Sans confiance dans notre capacité à créer le monde dans lequel nous voulons vivre, et dans le rôle des entreprises en tant que vecteurs de progrès et de bien-être, aucun développement économique et social durable n’est envisageable. Gérer une entreprise est un combat de tous les jours pour substituer l’énergie à la résignation, et pour que les forces du renouveau l’emportent sur l’immobilisme (Peyrefitte, 1995).

Mais, qu’est-ce qu’une entreprise ? Avant toute chose, une entreprise constitue un centre de

regroupement de ressources : besoins à satisfaire, compétences, technologies, infrastructures

et moyens financiers. A son origine, se trouve toujours un rêve, fruit de l’observation ou de la réflexion de ses fondateurs. Ce rêve, une fois conceptualisé, aboutit à la mise en place de processus opérationnels - conception, production, commercialisation, contrôle - qui en constituent la partie émergée. « Beware of those who are crazy enough to tell you that they are going to change the world. Usually they do it », comme le répète Steve Jobs, président d’Apple et de Pixar !

Au plan économique, une entreprise est un processus de génération de croissance, par la satisfaction de besoins exprimés ou latents, sous contrainte d’efficacité économique. Le

surplus de valeur créé est réparti en contribution au bien-être collectif (impôt sur le résultat, charges sociales), en investissements (recherche et développement, acquisitions), en

participation des salariés (primes, stock-options) et en rémunération du capital (dividendes, actions gratuites). Il appartient au conseil d’administration, et à l’équipe dirigeante, de créer un environnement humain qui favorise l’épanouissement personnel, et maximise la valeur à répartir.

La mission de l’entreprise, comme celle de tout être vivant, est donc fondamentalement de se développer et de se renouveler. En pratique, l’expression de cette mission constitue à la fois une extrapolation du passé, tant il est vrai qu’une entreprise ne fait généralement que ce qu’elle sait faire, et une anticipation de son devenir. Cette dernière, qui marque le cap futur, est le fruit de la vision commune du conseil d’administration et des dirigeants. Elle est le reflet de leur ambition et de leur aversion au risque.

3. L’efficacité économique

Il est surprenant de constater à quel point les entreprises, et leurs dirigeants, font preuve de créativité en matière de mesure et de communication de leur performance. Les critères les plus originaux, et souvent les moins pertinents, portent sur le niveau d’activité, les opérations de croissance externe, les résultats pro forma et, récemment, diverses mesures de cash-flow libre. L’expérience enseigne que plus les dirigeants cherchent à justifier une mesure de résultat peu compréhensible, plus le résultat réel est mauvais. En vingt ans d’observation, ce principe n’est toujours pas invalidé !

Fort heureusement, depuis quelques années, suite à la généralisation d’internet, chacun d’entre-nous dispose d’une information précise, constamment remise à jour, sur les principaux paramètres vitaux d’une entreprise. La généralisation des normes GAAP (Generally Accepted Accounting Principles), sous l’influence du Financial Accounting Standards Board (FASB) et de l’International Accounting Standards Committee (IASC),

constitue une étape significative pour les sociétés cotées en bourse. La disponibilité des principaux documents soumis par les entreprises publiques américaines dans la base de données EDGAR de la Securities and Exchange Commission (SEC)

(http://www.sec.gov/edgar.shtml ) offre des possibilités d’analyse et de comparaison en tous points exceptionnelles (voir également : www.edgar-online.com et www.global-reports.com, pour les sociétés internationales).

Ce sont toutefois les sites grand public tels que ceux du Nasdaq, de Yahoo, de Microsoft (MoneyCentral), de Hoover, de SmartMoney, et autres theStreet et MarketWatch (ou leurs équivalent LesEchos et Boursorama) qui contribuent le plus à la mesure et à la dissémination des concepts de performance managériale.

Aujourd’hui, n’en déplaise aux dirigeants, qui soit les ignorent, soit ne souhaitent pas se les voir appliquer, deux critères sont utilisés à l’échelle internationale pour mesurer l’efficacité économique : la rentabilité nette des fonds propres (roe, Return On Equity) et la rentabilité nette des ressources engagées (roa, Return On Assets).

Le premier critère est une mesure de l’efficacité avec laquelle l’entreprise emploie ses fonds propres, c’est-à-dire principalement son capital, ses réserves et ses primes d’émission. La prime d’émission représente la différence entre la valeur économique d’une action nouvelle telle qu’établie par le marché et l’actif net par action. C’est en quelque sorte la prime que l’actionnaire nouveau est heureux d’acquitter pour avoir le privilège d’obtenir une action nouvelle. Dans le cas d’entreprises performantes, la prime d’émission peut être plusieurs fois supérieure à l’actif net par action, constituant un moyen de financement particulièrement recherché.

Le second critère constitue une mesure de l’efficacité avec laquelle l’entreprise emploie l’ensemble de ses ressources, c’est-à-dire principalement ses fonds propres et son endettement net. Ce second critère est donc moins strict. Il sera surtout utile pour les entreprises qui financent leur développement par endettement.

L’effort de création de valeur d’une entreprise peut être exprimé sous la forme suivante :

roe = m . t . l,

avec

roe : rentabilité nette des fonds propres, Return On Equity, (résultat net divisé par les fonds propres),

m : marge nette (résultat net divisé par le chiffre d’affaires), mesure de l’efficacité

marketing,

t : rotation des ressources (chiffre d’affaires divisé par le total des ressources de l’entreprise, c’est-à-dire le total du bilan), mesure de l’efficacité opérationnelle, l : levier financier (total des ressources de l’entreprise, c’est-à-dire le total du

bilan, divisé par les fonds propres), mesure de l’endettement financier.

L’autonomie stratégique et l’indépendance financière sont entièrement fonction de la relation existant entre la rentabilité nette des fonds propres roe et le coût du capital c, c’est-à-dire le taux d’intérêt de référence (ci), éventuellement assorti d’une prime de risque (cr). Cette

dernière reflète la rémunération exceptionnelle exigée de l’emprunteur pour couvrir le risque spécifique au projet envisagé. Selon Le Figaro Economie du 16 août 2002, en mai, le surplus

de rémunération qu’offraient les groupes jugés sans risque majeur par les agences de notation était de 150 points de base (1,5 % de plus que le taux des obligations émises par l’Etat). Trois mois plus tard, elle était de 222 points (2 ,2 %), soit un accroissement de cinquante pour cent du risque perçu !

Lorsque la rentabilité nette des fonds propres est supérieure au coût du capital [roe > c], l’entreprise est créatrice de valeur économique. Elle est stratégiquement autonome et

financièrement indépendante. Elle maîtrise son devenir. En supposant qu’un accroissement de ressources n’affecte pas négativement l’efficacité de son processus industriel et commercial, elle a intérêt à s’endetter.

A l’opposé, lorsque la rentabilité nette des fonds propres est égale au coût du capital [roe =

c], l’entreprise a perdu une bonne part de son autonomie. Elle ne peut plus générer de

ressources nouvelles en s’adressant à ses actionnaires ou à des investisseurs extérieurs, car ils préfèreront un placement à moindre risque. Les décisions d’investissement seront donc prises à l’extérieur, notamment au sein des assemblées d’obligataires ou des comités de crédit de ses banquiers.

Enfin, lorsque la rentabilité nette des fonds propres est inférieure au coût du capital [roe < c], l’entreprise est destructrice de valeur économique. Elle détruit ses forces vives, c’est-à-dire ses fonds propres. Elle doit impérativement faire l’objet d’une évaluation stratégique et opérationnelle destinée à isoler et à réduire les sources d’inefficacité. La recette traditionnelle qui consistait à en transférer le coût (...de reconversion) à la collectivité n’est aujourd’hui plus envisageable, pour raisons de déficit et d’endettement publics maximums. C’est, sans nul doute, une des conséquences heureuses de l’Union Européenne et du Traité de Maastricht. L’analyse complémentaire de la rentabilité nette des ressources engagées : roa (Return On

Assets, résultat net divisé par le total des ressources de l’entreprise, c’est-à-dire le total du

bilan) fournit une mesure intéressante de l’efficacité avec laquelle l’entreprise utilise toutes ses ressources financières, y compris son endettement. Ces deux mesures d’efficacité managériale sont aujourd’hui largement acceptées, comme en témoigne leur publication sur un site grand public tel que Yahoo, pour toutes les sociétés cotées aux Etats-Unis

(http://biz.yahoo.com/p/i/ibm.html, par exemple, pour la société IBM).

L’exigence de performance, qui se mesure par la Valeur Economique Ajoutée (eva, Economic

Value Added, soit [eva = roe - c]) est fondamentale. Aucun compromis n’est envisageable sur

cette dimension ! S’il peut arriver qu’un produit ou une activité ne contribue pas

momentanément à la création de valeur, préserver l’équilibre global et les perspectives de développement d’une entreprise, exigent que la contrainte [eva > 0] soit respectée. Il ne s’agit

donc pas d’un objectif, mais bien véritablement d’une obligation managériale…

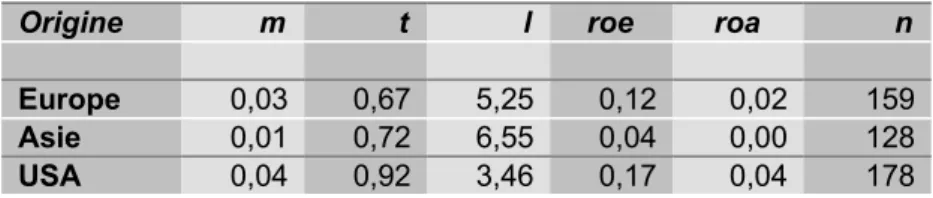

Qu’en est-il à l’échelle internationale ? La figure 1 reproduit les ratios médians de la

performance des grandes entreprises mondiales, selon leur origine européenne, asiatique ou américaine. Ce tableau, développé à partir des données publiées en 2000 par le magazine Fortune, sur la situation financière des mille premières entreprises mondiales, est

Origine m t l roe roa n

Europe 0,03 0,67 5,25 0,12 0,02 159

Asie 0,01 0,72 6,55 0,04 0,00 128

USA 0,04 0,92 3,46 0,17 0,04 178

Figure 1 : La performance économique à l’échelle mondiale

Même s’il faut être prudent dans l’interprétation de ces valeurs, quelles que soient les dispersions individuelles observées, dues notamment à des différences sectorielles, les médianes constituent une base de comparaison particulièrement robuste. Il apparaît ainsi que les entreprises européennes sont structurellement moins performantes que leurs homologues américaines, qu’il s’agisse du ROE ou du ROA. Leur productivité - chiffre d’affaires divisé par le total de ressources (total de bilan) - est la plus faible de toutes ! La rentabilité du chiffre d’affaires est également très inférieure à celle des entreprises américaines. Quant à leur endettement, il est significativement supérieur, tout en restant moindre que celui des entreprises asiatiques.

Un tel tableau exprime, en quelque sorte, l’équation économique du monde. Il reflète, mieux que toute autre source d’information, les conséquences, en termes d’autonomie stratégique et d’indépendance financière, de pratiques différentes en matière de financement du

développement (fonds propres versus endettement), de pression fiscale (directe et indirecte) et de productivité du travail. Il fait également apparaître à quel point nombre de groupes

japonais n’avaient d’autre possibilité que de se replier à court terme sur l’archipel, leur performance économique ne leur permettant plus de se financer sur le marché international. Une analyse des performances individuelles fait apparaître la très faible différence entre le ROE et le ROA des sociétés de haute technologie américaines. Ceci montre à quel point ces entreprises sont peu endettées. Leur endettement net, excluant les engagements à court terme couverts par des actifs de même durée, est pratiquement nul ! Leur financement est donc entièrement assuré par des fonds propres, et notamment par des primes d’émission (différence entre la valeur économique d’une action, telle qu’établie par le marché, et l’actif net par action).

Ce mode de financement, très différent de ce que l’on observe en Europe et au Japon, où les entreprises de haute technologie sont souvent très endettées, montre à quel point le

développement du capital risque et, plus généralement, le financement par le marché, sont d’incontournables conditions du succès dans ce secteur. L’actuelle crise financière ne fait que renforcer la pertinence de cette observation. Il est donc vraisemblable que la proportion d’entreprises américaines de haute technologie qui sortiront renforcées de la crise que nous traversons, sera significativement supérieure à celle observée ailleurs dans le monde.

Ce tableau permet également de mieux comprendre les risques cachés de la globalisation. En l’absence d’un alignement des législations sociales et fiscales, l’ouverture des marchés favorise particulièrement les entreprises les plus performantes. Le principe de théorie

économique selon lequel toute ressource va là ou sa productivité marginale est la plus élevée, explique alors parfaitement l’exode des cerveaux et des capitaux européens… Nos politiques ne gagneraient-ils pas à lire le magazine Fortune ?

Efficacité économique…

La création de valeur économique n’est pas un objectif. C’est une contrainte qui s’impose à toute entreprise, quels que soient son origine et son secteur d’activité.

1er Principe de bon management

Obligation faite au conseil d’administration de soumettre à renouvellement le mandat de tout directeur général dont l’entreprise connaîtrait deux exercices consécutifs de contre-performance économique (eva < 0).

4. Le développement, la croissance

Si l’entreprise est bien un processus de génération de croissance sous contrainte d’efficacité économique, encore faut-il s’entendre sur ce qu’est la croissance. Là encore, nombre d’entreprises et de dirigeants semblent mal armés. Une conception du management encore largement inspirée d’une vision dirigée de l’économie - on préfère, aujourd’hui, parler d’économie mixte ou d’économie sociale - aboutit à utiliser des mesures de croissance reposant sur le niveau d’activité, l’emploi, le chiffre d’affaires ou le résultat d’exploitation, peu efficaces en matière de mesure du développement d’une entreprise, et d’organisation de son financement.

Pour comprendre la croissance, et la définir précisément, nous repartirons donc de la décision initiale de création d’une activité, ou du financement complémentaire de son développement. L’industriel, l’entrepreneur et l’investisseur - individuel ou institutionnel - par les prises de participation auxquelles ils procèdent (achat d’actions) contribuent très activement au financement et au développement d’une entreprise. En acceptant d’acheter des actions à un prix (cours du marché) différent de la quote-part des fonds propres qu’elles représentent, l’investisseur contribue à réduire le coût de financement, de même qu’il limite le risque d’une modification substantielle des rapports de force au sein du capital. C’est pourquoi toute augmentation du cours de bourse conduit potentiellement à une diminution du coût de financement d’une entreprise, la valeur de ses actions constituant une véritable monnaie d’échange.

D’une manière générale, la rentabilité de l’achat d’une action, roi (Return On Investment), dépend de la valeur actualisée du flux de résultats nets auquels elle donnera droit. Dans l’hypothèse où ces derniers s’accroissent à un rythme constant g, la relation peut être exprimée comme suit (Bodie et al, 1993):

roi = (r/p) + g, ou encore roi = (1/per) + g,

avec

roi : rentabilité de l’achat d’une action (Return On Investment), r : résultat net par action,

p : prix d’achat (cours du marché),

g : croissance du résultat net par action (eps, Earnings Per Share),

Toutes autres choses étant égales par ailleurs, la performance financière d’un investissement est donc d’autant plus élevée que le per est faible et que le taux de croissance du résultat net par action, g, est élevé.

Toutefois, un investissement n’est intéressant que si la condition suivante est satisfaite :

roi > ci + cr,

avec

ci : taux d’intérêt de référence,

cr : prime de risque.

La prime de risque constitue une marge de sécurité exigée par l’investisseur pour couvrir les aléas industriels et commerciaux auxquels l’entreprise est exposée. C’est un facteur subjectif, fondamentalement influencé par la perception qu’a l’investisseur de la stabilité de

l’environnement social, technologique et financier dans lequel évolue l’entreprise. A titre d’exemple, selon Le Figaro Economie du 16 août 2002, le passage au statut de « junk bonds » de la dette de Vivendi Universal aurait fait passer en deux mois sa prime de risque de 500 (5 %) à plus de 1400 (14 %) points de base.

Ainsi, tout accroissement des taux d’intérêt (ci) ou de la prime de risque (cr) se traduit par des

exigences nouvelles en matière de rentabilité (r) ou de croissance (g). Dans le premier cas, l’équilibre nouveau est généralement atteint au travers d’une diminution du prix d’achat (p). S’il s’agit d’une entreprise cotée en bourse, cela se traduit par une diminution de sa

capitalisation boursière, et donc par un renchérissement potentiel de son coût de financement. A titre d’exemple, et toujours selon la même source, la capitalisation boursière de Vivendi Universal s’est effondrée de plus de quatre-vingts pour cent en moins de huit mois.

Une augmentation des taux d’intérêt, ou de la prime de risque, constitue donc une réelle menace de correction de la capitalisation boursière des entreprises, particulièrement pour celles d’entre-elles qui ne peuvent se prévaloir d’un taux de croissance élevé du résultat net par action. Un tel mouvement de hausse augmente la vulnérabilité des entreprises dont la profitabilité connaît une faible croissance, et se traduit généralement par un nouveau cycle de consolidation et de restructuration industrielle.

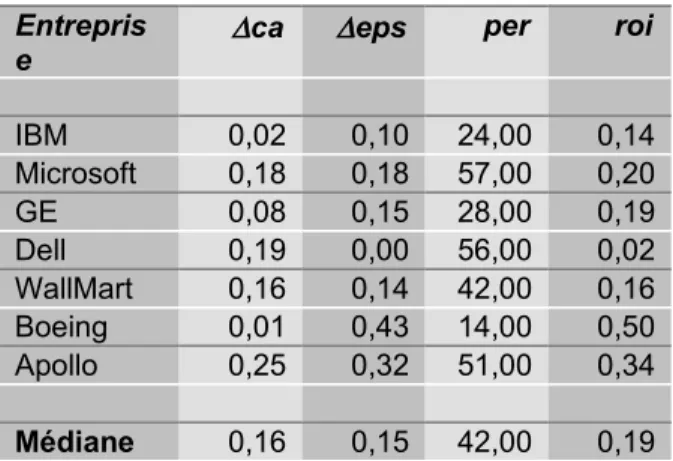

La figure 2 fournit une estimation du taux de croissance du chiffre d’affaires (ca), du taux de croissance de la rentabilité nette par action (eps), du per et du roi pour quelques sociétés. Ces données (moyennes sur les trois dernières années) sont directement disponibles sur les sites de Yahoo/Finance et de MarketGuide/Highlights, par exemple.

Ainsi, des entreprises traditionnelles telles que IBM, GE et Boeing, bien qu’ayant de faibles taux de croissance de leur chiffre d’affaires, ont une forte croissance de leur rentabilité nette par action. Des entreprises telles que Microsoft et Apollo ont à la fois une croissance

significative de leur activité et de leur rentabilité. Dell, par contre, éprouve beaucoup de difficulté à accroître sa rentabilité nette par action, au cours de la période récente.

Entrepris

e ca eps per roi

IBM 0,02 0,10 24,00 0,14 Microsoft 0,18 0,18 57,00 0,20 GE 0,08 0,15 28,00 0,19 Dell 0,19 0,00 56,00 0,02 WallMart 0,16 0,14 42,00 0,16 Boeing 0,01 0,43 14,00 0,50 Apollo 0,25 0,32 51,00 0,34 Médiane 0,16 0,15 42,00 0,19

Figure 2 : Croissance du chiffre d’affaires ( ca ), croissance de la rentabilité nette par action ( eps ), et rentabilité d’un investissement ( roi )

(Sources : Yahoo/Finance et MarketGuide/Highlights, 31/03/2002)

La valorisation boursière de ces sociétés reste élevée, à l’exclusion de celle de Boeing, comme en témoignent leurs multiples de capitalisation du résultat net (per). Ceci est particulièrement vrai pour les entreprises proches de la « nouvelle économie » : Microsoft, Dell et Apollo.

Le taux de croissance du résultat net par action ne trouve donc pas nécessairement son origine dans un développement soutenu de l’activité, mais bien aussi dans la différenciation, de même que dans la maîtrise des coûts. La priorité en matière de développement ne devrait donc porter sur la croissance de l’activité, que dans la mesure où celle-ci se traduit par une croissance plus que proportionnelle de la rentabilité nette par action. La croissance non rentable, qui semble être au cœur du développement de nombreuses entreprises, n’a donc aucune utilité pratique ! Il en est de même de la croissance de l’emploi - tant de fois mise en évidence par nos

responsables politiques - qui ne constitue, malheureusement, pas nécessairement une mesure de succès économique.

Le nombre exceptionnel de distributions d’actions gratuites auquel on a pu assister au cours de ces dernières années, trouve également son origine dans le taux de croissance du résultat net par action. L’utilisation optimale de leurs ressources financières amène généralement les sociétés de haute technologie à ne verser aucun dividende. Le résultat net est entièrement conservé en réserve pour réduire le coût de financement, ou pour racheter les actions de la société. En contrepartie, les actionnaires reçoivent des actions gratuites dans une proportion respectant le taux de croissance du résultat net par action. Ils sont donc assurés d’une valorisation maximum et d’une grande liquidité de leur investissement.

A titre d’exemple, l’action de la société Apollo, leader de la formation sur internet, a été divisée à six reprises depuis 1995, tout comme celle de Cisco et de très nombreuses autres sociétés (voir par exemple : www.biz.yahoo.com/c/s.html ).

En pratique, les sociétés qui versent des dividendes sont donc souvent celles qui n’ont aucune croissance de la rentabilité nette par action, ou celles qui ne peuvent justifier l’engagement de ressources propres supplémentaires dans leur secteur.

Le développement et la croissance…

Comme tout organisme vivant, le but d’une entreprise est de se développer. Cette croissance se mesure toujours en termes de rentabilité nette par action (eps). Celle-ci n’est pas nécessairement liée à la croissance de l’activité, ni à celle de l’emploi.

2ième Principe de bon management

Conditionner l’octroi de primes, stock-options et autres formes de rémunération variable, pour tous les collaborateurs d’une entrepris, à l’accroissement de la rentabilité nette par action (eps).

5. Le renouvellement, l’innovation

La valeur économique créée, et la croissance de la profitabilité, sont des critères

incontournables d’efficacité managériale et d’indépendance financière. A long terme, seule l’adoption d’une stratégie d’innovation reposant, non pas sur un ou plusieurs “à-coups créatifs”, mais sur la génération d’un flux continu et programmé de produits et de services nouveaux, est susceptible d’assurer à l’entreprise d’un haut niveau de performance relative - par rapport à ses concurrents - sur ces deux critères.

Un produit ou un service peut être défini comme un ensemble de bénéfices utilisateur (basket

of user benefits). Certains sont subjectifs, perceptuels, psychologiques - l’image que

l’acheteur associe au produit, ou à son usage - tandis que d’autres sont objectifs, tangibles, physiques, les spécificités techniques, par exemple. En termes de stratégie d’innovation, il n’y a donc aucune différence conceptuelle entre produits et services.

Quelle qu’en soit la nature - repositionnés, reformulés ou originaux - les produits nouveaux constituent, par excellence, une source de valeur économique et un facteur de croissance de la profitabilité (Choffray et Dorey 1983). Ils contribuent à renforcer la marge nette, m, générée par le chiffre d’affaires, par une meilleure maîtrise des coûts et/ou des prix. Ils permettent de dynamiser le système de production, de commercialisation et de distribution, et donc

d’accroître la rotation des ressources, t. Enfin, par l’intérêt qu’ils suscitent auprès des actionnaires et des banquiers, ils contribuent à les fidéliser, affectant le levier financier, l, dans le sens souhaité par l’entreprise.

Malheureusement, les produits nouveaux constituent également une source de risque. Plus de 50% des produits en phase de recherche et développement ne sont jamais commercialisés. Moins d’un produit sur quatre atteint les objectifs fixés par l’entreprise qui le commercialise. Enfin, plus de 70% des sommes consacrées à la conception, au développement et à la

commercialisation de produits nouveaux, ne sont jamais récupérées.

Pour survivre dans cet environnement, l’entreprise n’a donc d’autre choix que d’adopter une stratégie d’innovation reposant sur la génération, le filtrage, l’évaluation, le lancement et le retrait d’un flux continu et programmé de produits nouveaux. Des entreprises telles que Palm, InFocus, Pico et bien d’autres, qui réalisent plus de 90% de leur chiffre d’affaires annuel avec des produits qui ont moins de douze mois d’existence, illustrent cette démarche. Au cours de ces dernières années, IBM a été l’entreprise déposant le plus de brevets aux Etats-Unis, atteignant le niveau record de 2682 brevets en 1998 (Reuters, 1999).

Dans ce domaine, plus que dans tout autre, c’est la continuité dans l’effort et le

professionnalisme qui paient ! Quel que soit le marché étudié, concevoir, prétester, suivre et

contrôler la performance d’un produit nouveau, abandonner ou vendre ceux qui ne

contribuent plus à la réalisation des objectifs de l’entreprise, exigent un mode d’organisation spécifique et l’utilisation d’outils de diagnostic, de contrôle et de suivi performants. De tels outils sont régulièrement utilisés au cours des phases de prétest, d’évaluation économique, d’introduction sur le marché et de gestion de la croissance (Choffray, 1998).

C’est pourtant au cours des étapes qui se situent en amont et en aval de ce processus que les entreprises ont vraisemblablement le plus a gagner. Tant la gestion stratégique de la créativité que l’adoption d’une démarche entrepreneuriale, incluant l’acquisition et l’externalisation d’activités, ou la création d’entreprises nouvelles, sont au cœur de la dynamique de croissance et de création de valeur.

Par la constitution, l’enrichissement, la mise à jour, le renouvellement et l’évaluation de banques d’idées, de concepts et de projets de produits nouveaux, l’entreprise se donne les moyens de remplir sa mission première de croissance maîtrisée de ses activités. Nombre d’entre elles, en effet, ne manquent pas d’idées ou de projets nouveaux. Elles manquent de procédures systématiques de recueil, de stockage, de mise à jour et d’évaluation des concepts qu’elles génèrent. Ceux-ci sont le plus souvent disséminés dans l’organisation et, par manque d’un système approprié de motivation et de rémunération, ne dépassent pas le niveau

individuel, conduisant à une réelle déperdition d’énergie au stade initial du processus.

La plupart des recherches menées sur la créativité mettent en évidence la nécessité de voir ce processus s’intégrer harmonieusement dans la stratégie d’innovation de l’entreprise. Il existe également un large consensus sur les conditions qui lui sont favorables : la motivation des individus, la richesse des sources d’information, la recherche d’associations nouvelles d’idées et de solutions préexistantes, et l’évaluation continue des fruits de la créativité.

L’organisation de systèmes d’implication des individus créatifs dans la mise en valeur économique de leur travail (participation au résultat, stock-options, filialisation, spin-offs), l’adoption de systèmes d’information souples permettant le suivi des évolutions (intelligence, veille technologique et économique), le management des savoirs de l’entreprise (portefeuille de compétences, de savoirs-faire) et la mise en place d’une réserve stratégique d’idées, de concepts et de projets de produits nouveaux (logiciels de stockage et outils d’assistance au filtrage et à l’évaluation), constituent les clés du succès (Tarondeau, 1998).

L’adoption et la mise en œuvre d’une telle stratégie d’innovation amènent également l’entreprise à s’interroger sur la compatibilité existant entre les fruits de sa créativité et ses activités présentes. La précision avec laquelle elle a défini sa mission peut être d’une aide considérable à ce niveau. Cette mission constitue à la fois une extrapolation de l’ évolution

passée et une anticipation du devenir, issue de la vision stratégique du conseil d’administration et des dirigeants.

Les interrelations - complémentarité, substituabilité - entre divers produits et activités en portefeuille, et leur impact sur les décisions susceptibles d’en affecter la composition ou l’équilibrage, sont au cœur d’une gestion centrée sur l’efficacité et la croissance. Les

entreprises les plus dynamiques ont parfaitement compris ce qu’elles pouvaient gagner d’une gestion entrepreneuriale et partenariale de leurs activités. Une telle approche conduit

généralement à une réduction substantielle des charges de développement, de production et de commercialisation, tout en améliorant sensiblement la rentabilité, par le lissage du résultat net. Ce dernier est en effet influencé positivement par des éléments récurrents tels que les droits issus de la mise en valeur d’éléments de propriété intellectuelle, ainsi que par des opérations exceptionnelles, telles que les plus-values de cession ou de réévaluation de participations détenues. A titre d’exemple, General Motors a externalisé, par le biais d’une introduction en bourse, l’activité Delphi. Ford a fait de même en ce qui concerne Visteon. Dans le domaine des technologies de l’information, la société 3Com s’est séparée de Palm qui, à son tour, s’est engagée dans un processus d’externalisation de son activité logiciels : PalmSource.

A contrario, il est intéressant de noter que des entreprises telles que Microsoft, Cisco, Divine et bien d’autres, procèdent à de nombreux investissements et acquisitions avec une régularité surprenante. Ainsi, si l’on en croît la rubrique « investments/deals » de son site internet, Microsoft procède à plusieurs dizaines d’opérations de ce type annuellement !

Techniquement, l’entreprise (a) aura toujours intérêt à acquérir l’entreprise (b), qui partage le même intérêt - situation de type « win-win » - lorsque les deux conditions suivantes sont respectées :

- per(a) > per(b)

- g(a) < g(b) avec

per : multiple de capitalisation du résultat net (Price Earnings Ratio).

g : taux de croissance du résultat net par action (eps, earnings per share).

Dans ce cas, l’entreprise (b) contribue à l’amélioration de la croissance de la rentabilité de l’entreprise (a). Cette dernière, en contrepartie, donne aux actionnaires de (b) accès à une valorisation économique supérieure. Les termes de l’échange sont donc du type « cash (or shares) for growth ».

L’inversion de ces deux conditions [per(a) < per(c) et g(a) > g(c)] suggère l’intérêt que pourrait avoir l’entreprise (a) à se séparer de son activité (c), par le biais d’une introduction en bourse ou d’une externalisation totale ou partielle.

La maîtrise et la réduction du risque supposent également l’analyse des fluctuations de performance - taux de croissance et variabilité (variance) de la rentabilité - générée par chacun des actifs - produits ou activités - détenus par une entreprise (Choffray, 2000). Selon l’évolution macroéconomique, l’ambition et l’aversion au risque des dirigeants et des administrateurs, l’entreprise concentrera ses efforts sur une meilleure maîtrise de sa

performance (réduction des fluctuations de rentabilité, eps) ou sur un accroissement de celle-ci (taux de croissance de la rentabilité, eps). En pratique, l’adoption d’une stratégie de développement souple, conduit à alterner les deux approches, selon les conditions rencontrées et les objectifs recherchés.

Le recentrage d’une entreprise sur sa mission première de croissance de la rentabilité, sous contrainte de création de valeur économique, aboutit donc toujours à une stratégie dynamique

d’alternance, favorisant tantôt la recherche de la croissance de la performance, tantôt la meilleure maîtrise de cette même performance.

Le renouvellement, l’innovation …

Répondre, avec intelligence et efficacité, aux questions que soulève la mise en place d’une stratégie d’innovation inspirée d’une vision entrepreneuriale et partenariale du développement, est une dimension essentielle du management.

3ième Principe de bon management

Faire des collaborateurs de véritables partenaires dans la mise en valeur économique des idées, projets de développement - internes et externes - auxquels ils contribuent activement.

6. La transparence, la confiance

Le développement de l’activité économique repose entièrement sur la confiance qui existe entre les principaux acteurs du système : industriels, financiers, consommateurs, responsables politiques et syndicaux. Dans une économie de marché, les conditions nécessaires au

renforcement et au développement de la confiance sont codifiées dans divers textes de droit, que ceux-ci traitent des contrats ou de la concurrence, par exemple. Ces conditions trouvent également leur expression dans les usages et habitudes les plus courants : poignée de main, regard approbateur ou autre signe de la tête.

Depuis la chute de l’empire soviétique, la société occidentale a largement touché les dividendes de la paix. Ceux-ci ont été principalement affectés à l’accroissement de la

productivité et de la richesse aux Etats-Unis, conduisant à l’émergence d’une véritable hyper puissance. En Europe, ils ont été consacrés à la création d’une monnaie unique et à

l’élargissement de son espace politique et économique. Ils ont été, malheureusement, gaspillés dans d’autres régions du monde, soumises à des conflits ethniques et politiques attisés par une lutte pour le pouvoir, rendue possible par ces mêmes événements.

La reconstruction de la Russie, au cours de cette période, constitue un cas intéressant, dans la mesure où la transformation d’une économie dirigée en une économie de marché, exige de reconstruire un réseau, un écosystème - et non une chaîne - d’acteurs économiques

intermédiaires, responsables et solidaires du fonctionnement harmonieux de l’ensemble. Après une phase critique de diminution de l’activité, et de destruction du tissu économique, engendrée notamment par les privatisations, le pays est entré, après stabilisation de son cadre juridique, dans une phase de développement. Ainsi, l’accès à la propriété individuelle et collective, condition de la liberté d’entreprendre, est à l’origine d’une performance économique nouvelle. Même si le chemin demeure long !

Liberté, responsabilité et subsidiarité - principe fondateur de l’Union Européenne, cher à

Saint Augustin - sont les conditions d’émergence et de développement de la confiance, sans laquelle aucun progrès économique n’est possible. La société de confiance traduit un mode d’interaction entre les hommes et les organisations - Etats, entreprises, associations diverses - reposant sur le respect de la liberté des autres, l’acceptation des conséquences des choix effectués et la reconnaissance de leur profonde interdépendance (Peyrefitte, 1995). Liberté

responsable s’oppose ainsi à irresponsabilité réglementaire !

Pour le gestionnaire, confiance et transparence se renforcent continuellement. L’accès à une information fiable et valable est essentiel à la prise de décision. Au cours de ces dernières années, Alan Greenspan (2000), gouverneur de la Réserve Fédérale, a principalement attribué

la croissance de la productivité américaine à la disponibilité en temps réel d’une information de qualité. L’adoption généralisée de systèmes d’information puissants - couvrant aussi bien le fonctionnement interne, que l’environnement externe de l’entreprise - réduit les cycles décisionnels, de même qu’elle réduit le risque et le coût de l’erreur.

Une meilleure information est donc synonyme de diminution de la prime de risque affectant le coût de financement et la rentabilité d’un investissement. La prime de risque constitue une marge de sécurité exigée par l’investisseur pour couvrir les aléas industriels et commerciaux auxquels l’entreprise, objet de son investissement, est exposée. C’est un facteur subjectif, fondamentalement influencé par la perception qu’a l’investisseur de la stabilité de

l’environnement social, technologique et financier dans lequel évolue l’entreprise. Toute augmentation de la prime de risque se traduit par des exigences nouvelles en matière de rentabilité et/ou de croissance. La vulnérabilité des entreprises peu profitables s’en trouve accrue.

L’éclatement de la bulle financière au printemps 2000, et la diminution de valeur des actifs industriels et financiers à laquelle nous avons assisté ensuite - processus renforcé par

l’incertitude ayant affecté l’élection présidentielle américaine, les attentats du 11 septembre et la campagne d’Afghanistan - a trouvé son apogée dans les crises graves qui ont touché des entreprises telles que Enron, Worldcom, KirchMedia, France Telecom et autre Swissair ! Même si la situation macroéconomique actuelle permettra, n’en doutons pas, bien des escamotages, ces cas illustrent une crise majeure d’accountability au niveau le plus élevé du pouvoir économique et du pouvoir politique. Le terme « accountability » recouvre en fait deux choses, la responsabilité et le devoir d’informer, dans le chef des personnes assurant la direction d’une entreprise, voire d’un pays. Il ne s’agit donc pas seulement d’une différence d’appréciation dans la mise en œuvre des normes comptables anglo-saxonnes (GAAP, Generally Accepted Accounting Principles) ou des normes internationnales (IAS,

International Accounting Standards). Il s’agit, au sens statistique du terme, d’une question de

validité de l’information fournie, et d’une question de fiabilité des processus mis en œuvre

pour la produire et la diffuser.

Si l’obligation de publier des résultats trimestriels aux Etats-Unis - comportant notamment un rapport de gestion, une estimation de la situation financière et de la performance économique de l’entreprise - n’a pas empêché l’apparition de situations graves, voire frauduleuses, il est réconfortant de penser que celles et ceux qui ont étudié sérieusement ces dossiers, sur la base des informations disponibles auprès la SEC (Securities and Exchange Commission, base de données EDGAR), se sont abstenus d’investir dans ces sociétés.

Plus grave est la situation des entreprises qui refusent de publier des résultats trimestriels, ou qui publient leurs seuls résultats commerciaux, dont l’intérêt en matière de diagnostic

stratégique est limité. Se réfugier derrière le principe selon lequel la vision à long terme doit l’emporter sur la réalité trimestrielle ne convainc plus personne ! Nous savons tous depuis Keynes - qui ne peut être suspecté de biais dans ce domaine - que, malheureusement, « à long terme nous sommes tous morts ». Seule compte la performance à court terme, constamment renouvelée. Opposer performance trimestrielle et ambition finale ne sert généralement que

les intérêts de ceux qui, défendant ce point de vue, en vivent généralement très bien, à court terme !

La transparence, fondement de la confiance, suppose que l’information disponible sur la croissance de la performance, et la création de valeur, soit disponible à tous, dès lors qu’elle est disponible au niveau des dirigeants et des administrateurs. Seule une défaillance, ou une insuffisance, du système d’information et de contrôle, pourrait justifier une situation inverse. Auquel cas, il appartiendrait aux dirigeants de procéder aux changements nécessaires à la production et à la diffusion d’une information de qualité. Comme me le faisait remarquer, avec le sourire, un ami investisseur : « une entreprise qui refuse de publier trimestriellement sa performance financière est soit mal gérée, soit gérée par des dirigeants qui ne veulent pas rendre des comptes, soit les deux à la fois. Dans tous les cas, il vaut mieux l’éviter… » ! La rapidité avec laquelle la Maison Blanche (Bush, 2002), la Securities et Exchange Commision, la Réserve Fédérale (Greenspan, 2002b, 2002c) et les principales autorités de marché (Nasdaq, 2002), ont réagi à la révélation d’opérations potentiellement frauduleuses, est exemplaire. Si l’on peut discuter de l’utilité limitée de certaines mesures envisagées, il semble évident que les règles adoptées dans le cadre du « Sarbanes-Oxley Act » de juillet 2002, entraîneront des conséquences graves sur la conduite des groupes internationaux, dans les années à venir. Pour mémoire, cette réglementation nouvelle renforce les standards de la profession comptable, accroît l’indépendance des auditeurs, améliore la qualité des

informations publiques, alourdit les pénalités potentielles à l’égard des dirigeants, protège l’indépendance des analystes, et renforce le rôle de la Securities and Exchange Commission. A ce jour, on ne peut que regretter la timidité de la réaction européenne, même si, dans ce domaine, l’excès de réglementation est aussi à craindre. Le bon fonctionnement du marché, en tant qu’outil d’allocation des ressources et des investissements, ne demande pas plus qu’une information valable et fiable sur la situation financière et le projet stratégique des entreprises. Seuls devraient être réprimés les actes aboutissant à la non disponibilité d’une information de qualité. Dans tous les autres cas, l’efficience du marché, suffit à appliquer la sanction

adéquate !

Il est vrai que l’Europe éprouve beaucoup de difficultés à exprimer une vision cohérente de son devenir économique. Bien qu’ayant tourné le dos à une conception dirigée de l’économie, elle peine à en accepter les conséquences. La cohabitation ne serait donc pas que politique, même si l’évolution observée dans ce domaine, au cours des dernières années, apparaît à la fois plus cohérente et plus déterminée. L’économie mixte, ou son équivalent politique,

l’économie sociale, ne semble pas avoir un brillant avenir. L’économie ne se suffirait-elle pas à elle-même ? Ne suffirait-il pas de créer les conditions permettant aux hommes, quelle que soit leur activité - politique, économique ou sociale - et leur niveau de responsabilité - décideur, investisseur ou consommateur - d’être plus responsables et plus redevables ?

La transparence, la confiance…

Liberté, responsabilité et subsidiarité sont les conditions d’émergence et de

développement de la confiance, sans laquelle aucun progrès économique n’est possible.

4ième Principe de bon management

Rendre le directeur général, le directeur financier et les auditeurs solidairement responsables de la validité et de la fiabilité des informations financières et stratégiques diffusées.

7. Le pouvoir, la légitimité

Qui ne voit dans l’entreprise une structure de pouvoir en équilibre instable, dont un des objectifs est de maintenir en place ceux qui le détiennent, se trompe. Trois types de pouvoirs assurent l’équilibre de cette structure : un pouvoir d’exécution, un pouvoir de direction et un pouvoir de contrôle. Le premier est aux mains des opérationnels. Le second appartient au personnel de maîtrise et à la direction. Le troisième s’exerce au sein du conseil

d’administration, émanation de l’assemblée générale des actionnaires, et responsable ultime de l’orientation stratégique et de la performance de l’entreprise.

Cet équilibre instable ne peut être atteint qu’au travers de compromis constants, comme dans la vie sociale. La paix, c’est « l’acceptation du malentendu, la résignation au fait que les sociétés sont imparfaites, mal fichues, composées d’individus qui ne s’entendent qu’au prix de compromis constants. » Bernard-Henry Lévy (Le Figaro, 25/10/01).

Nombre de problèmes auxquels nous avons été confrontés au cours de ces derniers mois, proviennent de la confusion, existant dans de nombreuses entreprises, entre le pouvoir de direction et le pouvoir de contrôle. Cette confusion, que l’on retrouve également au sein de groupes américains, apparaît toutefois particulièrement grave de notre côté de l’atlantique. Elle conduit à des pratiques aussi surprenantes que la nomination des administrateurs sur proposition de la direction générale, sur proposition des salariés et, parfois même, sur proposition des pouvoirs politiques, voire des partis. Cette dernière pratique, qui sévit particulièrement, et pendant de longues années, en Belgique, est vraisemblablement un des facteurs ayant contribué à la perte d’autonomie stratégique de nombreux groupes industriels et financiers de ce pays, et à l’appauvrissement de son tissu économique.

« Le pouvoir corrompt et le pouvoir absolu corrompt absolument » notait de la Bruyère dans ses « caractères ». La bonne marche d’une entreprise suppose l’interdépendance de différentes formes de pouvoirs qui, conjointement, contribuent à la réalisation de sa mission, cette utopie

réaliste sans laquelle il ne saurait y avoir ni élan, ni mobilisation des équipes.

Bien qu’il faille se garder de toute généralisation simpliste, la situation européenne apparaît particulièrement grave dans ce domaine. Cela provient du fait que le système économique, dans lequel évolue cette région du monde, est toujours à la recherche d’un équilibre entre une conception dirigée du développement, et une approche confiant la régulation des échanges aux marchés et reposant sur la responsabilisation des principaux acteurs. Cela provient aussi de la faiblesse structurelle des fonds d’investissement et de retraite, du fait de la volonté et du comportement des pouvoirs publics - en termes de dépenses et d’endettement, notamment - cherchant à conserver le contrôle de masses financières et de moyens d’influence significatifs. Comme me le faisait remarquer, il y a quelques mois, un ami russe : « En URSS, nous avons eu de la chance, nous n’avions qu’un seul parti communiste ». Je crains que, dans le domaine de la gestion de l’économie, l’Europe de l’ouest n’ait pas encore détruit son propre mur de Berlin conceptuel. Responsabiliser les acteurs économiques implique d’en perdre le contrôle. C’est le pari qui n’a pas été fait dans le domaine des télécommunications et des transports, par exemple, avec le succès et le coût que l’on sait aujourd’hui !

La légitimité du pouvoir provient toujours de l’existence de contre-pouvoirs et de la possibilité réelle de le perdre. Un président de société qui ne peut être remercié n’est pas légitime. Un administrateur de complaisance n’est pas légitime, pas plus qu’un homme

politique qui « fait carrière » au sein d’un parti. Le risque est le prix de la légitimité. Sans risque de le perdre, le pouvoir étouffe ou se délite.

Comme le souligne A. Grove, ancien Président d’Intel, dans une interview récente parue dans le Magazine Fortune (23/09/2002), la formation des administrateurs et des actionnaires devrait être au cœur des préoccupations des entreprises, au même titre que la formation des cadres et de l’ensemble des personnels. Elle devrait également être au cœur du système éducatif, tant il est vrai que la mondialisation exige de chacun d’entre-nous de comprendre un système économique particulièrement complexe. Comment animer et diriger aujourd’hui la réflexion stratégique d’un groupe industriel, sans une compréhension raisonnable des enjeux démographiques, énergétiques, financiers, technologiques, politiques, militaires et religieux, auxquels notre monde fait face ?

Suite à l’éclatement de la bulle financière et à la perte significative de substance - plus de dix mille milliards d’euros - enregistrée par tous les acteurs économiques, le risque est grand de voir le pouvoir politique chercher à imposer de nouvelles contraintes au fonctionnement des marchés. Outre que son propre comportement le rend co-responsable de tels mouvements de folie collective, le renforcement des contraintes ne peut qu’aggraver les crises à venir, la diversification des sources de risque et la régression vers la moyenne des conséquences de décision multiples, ne pouvant se réaliser librement.

A l’opposé, la solution consisterait à responsabiliser les opérateurs économiques, à renforcer et à légitimer leur pouvoir, dans le cadre du fonctionnement normal de leurs statuts et du droit des sociétés. Sans être parfait, ce dernier pèche moins par insuffisance que par manque d’application. L’irresponsabilité des dirigeants et des administrateurs, observée dans certains dossiers particulièrement médiatisés, apparaît plus comme la conséquence naturelle d’un système de contrôle interne en total dysfonctionnement, pour cause de consanguinité aggravée, que comme le résultat de la fièvre spéculative des marchés.

La réflexion engagée depuis quelques mois à l’initiative du Président Bush (2002), mais aussi au sein de l’American Bar Association (2002), sur les responsabilités des corporate leaders, s’inscrit dans la bonne direction. La liberté économique, source de tant de progrès au cours des siècles derniers, ne peut se concevoir sans une éthique managériale, ancrée dans l’exercice responsable d’un pouvoir légitime.

Le pouvoir, la légitimité…

La formation des administrateurs et des actionnaires devrait être au cœur des préoccupations des entreprises, au même titre que la formation des cadres et de l’ensemble des personnels.

5ième Principe de bon management

Nommer une majorité d’administrateurs n’appartenant pas à l’entreprise, indépendants de la direction générale et des actionnaires de référence, et n’ayant aucun lien

8. Le marché, la concurrence

La globalisation n’est pas le résultat d’une décision politique plus ou moins consciente. C’est la conséquence immédiate de la profonde révolution observée au cours du XXième siècle, en matière d’accès à l’information. La multiplication et la diversité des moyens de

communication et d’échange - qu’il s’agisse de la presse, de la radio, de la télévision, des réseaux informatiques et aujourd’hui d’internet - conduisent à la mise à la disposition du plus grand nombre d’une information particulièrement riche, tant dans son contenu que dans ses sources.

Le bon fonctionnement du marché suppose la multiplicité des producteurs (offre) et l’information des consommateurs (demande). Dans une économie de marché, l’équilibre s’établit au travers du mécanisme de formation des prix, ces derniers fournissant en quelque sorte une synthèse de l’information utile. Comparer les offres concurrentes, pour aboutir à la satisfaction la plus grande de ses besoins, est au cœur du comportement de l’acheteur, qu’il soit lui-même producteur (marché industriel), consommateur (marché de consommation), investisseur (marché financier), ou même électeur (marché politique).

L’histoire économique se résume en l’histoire des concepts, modèles et approches empiriques susceptibles de contribuer à la création d’un environnement permettant au mieux ces

échanges. A cet égard, il est utile de noter qu’économie dirigée et économie de marché partage la même finalité : maximiser la quantité de produits et de services offerts (produit national brut) et en assurer la répartition optimale (consommation, investissement) dans le temps.

L’accélération de l’information, à laquelle nous avons assisté au cours de la seconde moitié du siècle dernier (Choffray, 2002), suite au développement des ordinateurs, des réseaux et du réseau des réseaux (internet), modifie considérablement l’environnement économique. La numérisation de l’information favorisant sa conservation, son enrichissement et son partage, les processus d’allocation des ressources, et d’expression des choix, sont devenus beaucoup plus efficients. L’accroissement de la productivité, particulièrement aux Etats-Unis, mais aussi en Europe, en est la conséquence immédiate, comme le note Alan Greenspan dans nombre de ses discours.

Mais, à l’analyse, cette évolution n’en est encore qu’à ses premiers balbutiements. L’accès à une information de qualité en temps réel ne touche toujours qu’une infime fraction de la population mondiale. Le ralentissement économique observé aujourd’hui retardera, sans doute de quelques années, l’utilisation généralisée des technologies nouvelles d’achat faisant appel tant aux images immersives, qu’au places de marchés virtuelles. Les gains de productivité sont tels, toutefois, qu’un retour en arrière n’est plus concevable, même à technologie

constante. Or les développements les plus récents, par exemple dans le domaine des matériels portables (PDA, Personal Digital Assitant) et des réseaux sans fil (standard BlueTooth), ne pourront que renforcer cette évolution.

Crise de l’internet ou non, la diffusion de ces technologies nouvelles par des entreprises telles que eBay (vente aux enchères), Priceline (enchères inversées) ou FreeMarkets (place de marchés) est impressionnante. Ces entreprises, qui fournissent à la fois la technologie de base, mais également le contenu - au travers du réseau mondial d’acteurs (acheteurs/vendeurs) qu’elles ont constitué - contribuent à exercer une pression constante sur les prix (« loss of pricing power » pour les producteurs). Elles connaissent une progression constante.

Croissance de l’activité et rentabilité sont déjà acquises. L’avenir dira, toutefois, si elles parviendront à s’imposer en tant que leaders. L’accès à ces technologies se démocratisant, il est vraisemblable que leur succès futur dépendra de la qualité et de la régularité des services rendus, de leur capacité à déployer une telle offre à l’échelle planétaire, et de la fidélisation qu’engendrera leur nom de marque. D’autres projets, conceptuellement similaires, sont en cours de développement, notamment dans les domaines de l’ « extended enterprise » (Divine), des médias immersifs (iPix), de la logistique (Cmgi) et de la formation (eCollege).

S’il est un domaine ou la concurrence est particulièrement agressive, c’est bien celui du

financement des entreprises. Le marché, au sens financier du terme cette fois, est le lieu où

demandes de financement et investisseurs convergent. Le cours d’un titre apparaît donc comme le point d’équilibre momentané de l’offre et de la demande.

Depuis mars 2000, les critiques n’ont pas manqué sur le manque d’efficience des marchés, sur l’exubérance irrationnelle des émetteurs et des investisseurs, voire sur leur folie spéculative ! La vérité est tout autre. Les marchés ont fonctionné comme toujours, avec détermination, mais sans empressement. Au cours des deux dernières années, ils ont lentement, et

patiemment, corrigé la plupart des excès commis par les opérateurs dans leur appréciation des potentialités de croissance des entreprises, et de leur rentabilité, par exemple, mais pas

exclusivement, dans le secteur technologique. Leur approche, par essai erreur, peut surprendre et donner naissance à des fluctuations impressionnantes à court terme, mais elle est

implacable. Les entreprises non créatrices de valeur économique n’ont d’autre choix que de se restructurer, en passant éventuellement par la faillite. Celles dont la croissance de la

rentabilité est insuffisante voient disparaître leurs sources de financement, au travers de la diminution de leur per (Price Earnings Ratio, multiple de capitalisation du résultat net). Comme toujours, toutefois, de nombreuses jeunes entreprises, prometteuses mais non

rentables, ont été surprises par la brutalité de la tempête. Leur capitalisation boursière s’étant effondrée, quelque fois en deçà de l’actif net, et même de la trésorerie disponible, elles n’ont d’autre possibilité de financer leur développement que par ressources propres. Si elles

saisissent cette occasion pour améliorer leur équation économique et tendre vers la rentabilité, à la vitesse que leur permet l’épuisement de leurs disponibilités, elles pourraient constituer de belles opportunités d’investissement.

Plus amusante est la situation de nombreux groupes, quelque fois impressionnants par la taille, trouvant injuste la « punition » qui leur est infligée, même si cette punition ne semble pas avoir été administrée par les marchés à tous, avec la même sévérité. Ne pas accepter une telle injustice devrait naturellement conduire leurs dirigeants à se porter, personnellement et au nom de leurs sociétés, massivement acheteurs de leurs titres. Ce que, dans la majorité des cas, ils évitent de faire. L’investisseur n’est-il pas alors en droit de s’interroger sur les raisons pour lesquelles « le chef ne mange pas ses propres plats » ?

Le cas des analystes financiers, et autres gestionnaires de fonds, est aussi intéressant. Le manque de compétence de nombre d’entre eux est un phénomène bien documenté, leur performance étant statistiquement inférieure à la moyenne du marché depuis que de telles informations existent (Malkiel, 2000). Sur longue période, la grande majorité des fonds d’investissement gérés dynamiquement ne produisent pas une performance supérieure à l’indice Standard&Poor 500. Cette observation est à l’origine du développement de fonds indicés et autres « tracking shares ». Il est possible depuis trois ans, par exemple, d’acheter des actions virtuelles reflétant l’évolution d’indices sous-jacents. Elles portent des noms aussi

évocateurs que Diamonds (DIA, Dow Jones Industials), Spy (SPY, Standard&Poor 500), ou Cubes (QQQ, Nasdaq-100).

Mais c’est surtout le manque d’indépendance de nombreux analystes qui est à l’origine de bien des critiques. La réflexion menée depuis peu, tant en Europe qu’aux Etats-Unis, sur les conditions d’exercice de leur activité d’analyse, de conseil et de gestion me paraît heureuse. L’investisseur devrait disposer, dans les années à venir, d’un plus grand nombre de sources d’information objectives.

Le marché, la concurrence…

L’accélération de l’information conduit à une transformation profonde des mécanismes de formation des prix, y compris sur les marchés financiers. Enchères, place de

marchés et enchères inversées déplacent le mode de fixation des prix du producteur vers l’acheteur et l’investisseur.

6ième Principe de bon management

Quelle que soit l’activité d’une entreprise, rechercher la différenciation sur d’autres dimensions que le prix. Favoriser les canaux de distribution directe, notamment au travers d’internet, reposant sur une logistique irréprochable.

9. Apprendre à apprendre

« Les ressources les plus importantes pour les organisations ne sont pas la terre, le capital et le travail, mais les savoirs… » Tarondeau (1998).

Avec le XXIième siècle, nous sommes entrés dans une économie d’intelligence et de

connaissance. Ce fait n’est peut-être pas étranger aux événements que nous avons connus

depuis le 11 septembre. Si la théorie du « mimétisme d’appropriation », chère à René Girard (1978), s’applique sans grande difficulté aux formes diverses que prend la recherche du confort matériel, son utilisation dans le domaine de l’accès à l’intelligence amène à s’interroger sur la brutalité des conflits à venir.

Depuis la révolution industrielle, la part de la valeur ajoutée totale représentée par les activités de production physique n’a cessé de décroître. Aujourd’hui, c’est l’accès à l’intelligence, au sens le plus large du terme, qui conditionne le succès économique et, semblerait-il même depuis le conflit yougoslave, le succès militaire. L’accès aux connaissances, la production de connaissances nouvelles, leur intégration dans des technologies génératrices de valeur, et leur diffusion, constituent une activité, au sens industriel du terme. Le fait qu’une des entreprises les plus performantes du Nasdaq, au cours de ces trois dernières années de crise financière, soit le leader de la formation à distance et de la formation en ligne, en constitue un indice intéressant. Au cours de cette période, la capitalisation boursière d’Apollo Group a été multipliée par trois, alors que son activité et sa rentabilité faisaient plus que doubler.

Les technologies informatiques et internet offrent aux différents niveaux du système éducatif, la possibilité de produire, de diffuser et de contrôler en temps réel, une offre pédagogique de qualité et variée. Les esprits chagrins n’auront d’autre choix que d’accepter la remise en question. La révolution intellectuelle à venir n’a rien à envier à la révolution industrielle à laquelle nous devons notre niveau de vie. L’adoption de méthodes de formation